신한금융투자는 29일 스튜디오드래곤에 대해 "전 핵심 지표가 호조를 보이고 있다"며 목표주가를 기존 12만7000원에서 13만8000원으로 상향했다.

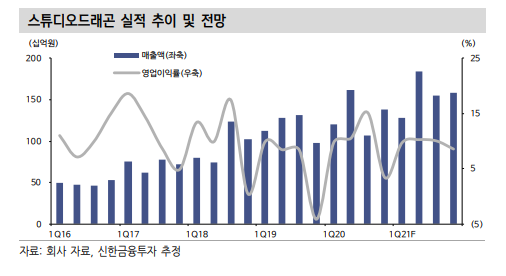

홍세종 신한금융투자 연구원은 "1분기 연결 영업이익은 지난해 같은 기간보다 25.2% 증가한 146억 원, 같은 기간 연결 매출액은 7.1% 증가한 1288억 원을 전망한다"며 "이는 보수적 추정치"라고 설명했다.

홍 연구원은 "국내 유통 매출액은 16.8% 증가한 165억 원이 기대된다. 빈센조의 시청률이 11%를 상회하면서 흥행몰이를 지속하고 있다"며 "해외 유통 매출액은 13.2% 증가한 597억 원이 기대된다. 넷플릭스는 물론 글로벌 OTT로의 판권 판매가 빠른 성장세를 지속하고 있다"고 분석했다.

그는 "국내 광고 경기 회복과 킬러 콘텐츠 덕분에 기타(PPL) 수익도 증가세다. 신규 아티스트들을 활용한 IP 효율화 덕분에 이익률은 큰 폭으로 상승한다"며 "회사의 체질이 빠르게 바뀌고 있다. 지난 수년간 지금의 압도적 입지 구축을 위해 양적 성장에 집중했다"고 평가했다.

이어 "최근 아티스트들의 몸값이 천정부지로 치솟고 있음에도 동사가 여유로운 이유다. 반대로 질적 성장의 과실이 이미 보이기 시작했다"며 "네이버 IP 확보를 통해 다양한 장르의 동영상 콘텐츠를 더욱 빠르게 만들고 있다. 이미 강해진 입지를 활용해 신규 아티스트를 양성하고 수익성은 오히려 대폭 개선 중"이라고 덧붙였다.

올해 실적에 대해서는 "연결 영업이익은 보수적으로도 전년 대비 29.6% 늘어난 637억 원이 기대된다"며 영업이익률이 10%를 상회하는 국내 유일의 스튜디오다. 중국 사업자들은 본토에서의 경쟁을 위해 동사에 대한 구애를 지속하고 있다. 제한적 중국 수익만 가세해도 연간 700~800억 원의 이익 창출이 충분히 가능하다"고 내다봤다.

그는 "어느덧 어닝 시즌이 기다려지는 사업자로 변모했다. 해외 모멘텀도 그 어느 때보다 강하다. 절대 강자에서 이제 ‘초격차’를 향해 달려가고 있다"고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)