(NH투자증권)

NH투자증권은 와이엔텍에 대해 20일 매출 중 60%가 비환경 산업에서 발생해 폐기물 사업자 중 저평가받고 있었지만, 올해는 영업이익 중 80%가 환경산업에서 발생해 저평가 근거가 약해질 전망이라고 분석했다. 하지만 투자의견과 목표주가는 제시하지 않았다.

백준기 NH투자증권 연구원은 "와이엔텍은 2021년 말 기준 주가수익비율(PER) 8.4배로 폐기물 업종 상장사 중에서 밸류에이션 매력이 가장 높다"며 "저평가 이유는 환경 매출 비중이 낮다는 점과 사업 지역이 전라남도 여수에 집중됐다는 점이 꼽힌다"고 분석했다.

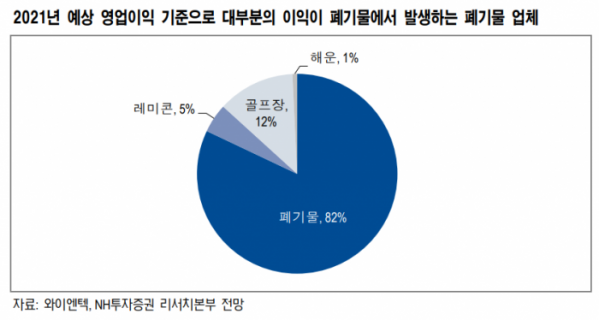

백 연구원은 "와이엔텍의 2021년말 기준 매출 비중은 환경 40%, 해운 38%, 레미콘 11%, 골프장 11%로 구성됐다"며 "환경 비중이 낮고 이익률이 낮은 케미칼 운반업 비중이 높아 저평가 상태였지만, 영업이익 비중을 보면 환경 82%, 해운 1%, 레미콘 5%, 골프장 12%으로 구성돼 다른 폐기물 업종과 비교해 PER 기준으로 저평가 받을 이유는 없다"고 설명했다.

그는 "폐기물 사업 이외 골프장 사업도 주목하고 있는데, 올해 골프 수요 확대로 영업이익 40억 원 이상을 기록해 전년 대비 2배 성장을 예상한다"며 "영업이익 핵심인 매립 사업의 경우 2022년 전국적인 매립 반입 가격 인상으로 최대 실적이 예상된다"고 덧붙였다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)