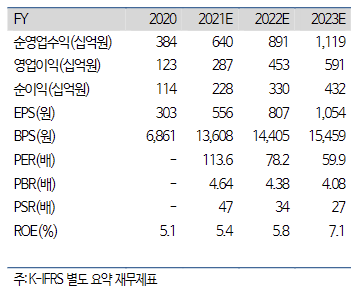

하이투자증권은 3일 카카오뱅크에 대해 순이익은 감소했지만 펀더멘탈은 변함이 없다며 투자의견 ‘매수’, 목표주가는 8만1000원을 유지했다.

카카오뱅크의 3분기 당기순이익은 520억 원으로 컨센서스 및 당사 추정치를 하회한 것으로 나타났다.

김현기 하이투자증권 연구원은 “컨센서스 하회 이유는 비용 증가로 볼 수 있다”며 “다만 비용 증가의 성격이 펀더멘탈 악화 측면이 아닌 성장에 따른 판매관리비 증가와 포트폴리오 조정에 따른 건전성 대비 측면이기 때문에 동사의 경영 관리 측면에서는 문제가 없다고 판단한다”고 말했다.

그는 “수익성이 인상적이다”며 “3분기 누적 순이자마진(NIM)은 1.92%로 개선됐다”면서 “3분기 누적 자금조달 비용률은 0.77%로 기준금리 인상에도 불구하고 전분기와 같은 수준을 기록했다”고 말했다.

그러면서 “이는 ‘모임통장’ 등 전체 예금 중 저원가성 예금 비중이 지속적으로 증가한 영향”이라고 이유를 들었다.

그는 “올해 동사의 대출채권 성장률은 26%에 달할 것으로 전망한다”며 “내년 대출 성장률은 다소 낮아지겠지만 당사는 성장의 둔화가 아닌 ‘성장의 이연’으로 생각한다”고 판단했다.

이어 “자본규제로 인해 성장할 수 있는 은행은 많지 않기 때문”이라고 설명했다.

그는 “동사의 올해 말 보통주자본비율(CET1)은 35%에 달할 것으로 예상된다”며 “현재 은행 기반 지주사의 CET1 비율이 10% 초중반임을 감안하면 매년 30% 수준의 성장을 할 수 있는 곳은 많지 않다”고 평가했다.

그러면서 금리 사이클과 무관하게 성장 할 수 있는 카카오뱅크를 업종 내 추천 종목으로 꼽았다.

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/320/200/2101600.jpg)