(한화투자증권)

한화투자증권은 신세계푸드에 대해 3일 노브랜드, 대체육, IP 사업 등 신규사업에 주목하며 성장성을 고려할 때 최근 주가 하락은 과도하고 평가했다. 투자의견 ‘매수’, 목표주가 13만8000원을 유지했다.

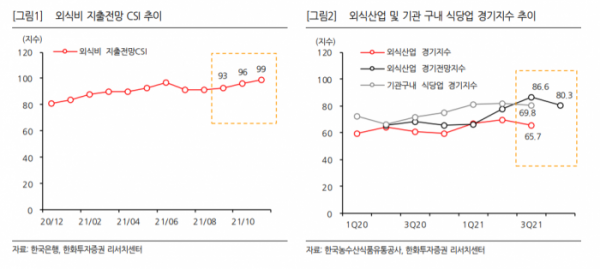

남성현 연구원은 “4분기 예상 매출액은 전년 동기 대비 8.3% 증가한 3325억 원, 영업이익은 100.4% 성장한 95억 원으로 전망한다”며 “△영업일 수 증가에 따라 단체급식 사업부 수익성 확대 △위드코로나에 따른 외식사업부 집객력 증가 △그룹사 유통망 확대에 따른 판매 채널 증가가 기대된다”고 내다봤다.

남 연구원은 “장기적으로 신규사업부 성장 가능성에 주목해야 한다”며 “노브랜드는 가맹점 사업이 시장에 안착했고, 내년 신규점 출점 및 기존점 운영을 통해 흑자전환에 성공할 것으로 판단한다”고 내다봤다.

이어 “스타벅스코리아에 배러미트(대체육햄)를 공급하고 있는데, 연간 10~12억 원 수준으로 현재까지 미미하지만, 국내시장 규모가 약 200억 원 수준임을 고려하면 의미 있는 매출로 판단한다”며 “향후 B2C(기업·소비자간 거래) 상품을 개발·판매할 예정이고, 안정적인 공급 유통망을 보유했다는 점에서 관련 매출액 성장이 기대된다”고 전망했다.

그는 “IP 사업에도 주목하는데, ‘제이릴라’라는 IP를 통해 신세계그룹의 대표적인 브랜드 이미지를 입히고 있는 과정이라 생각한다”고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)