유진투자증권은 11일 엔씨소프트에 대해 상반기 신작 모멘텀 부재와 올해 연간 실적 추정치 하향에 따라 목표주가를 기존 75만 원에서 65만 원으로 하향 조정한다고 밝혔다. 투자의견은 ‘매수’를 유지했다.

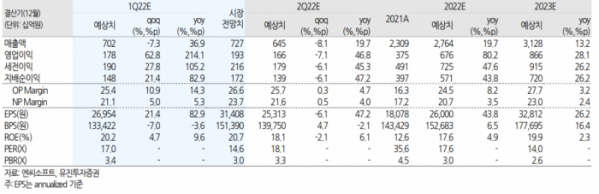

정의훈 유진투자증권 연구원은 “엔씨소프트의 1분기 매출액은 전년 동기 대비 36.9% 증가한 7016억 원, 영업이익은 214.1% 늘어난 1782억 원을 전망한다”며 “지난해 11월 출시된 리니지W는 4분기 흥행에 성공했고, 1분기에도 양대 앱 마켓 매출 1위를 수성했다. 리니지M과 2M의 매출액은 1분기 완만한 하향 곡선을 그릴 전망”이라고 말했다.

정 연구원은 “올해 3분기 출시될 제2 권역(북미ㆍ유럽) 리니지W에 기존 P2E 게임과는 다른 방식의 블록체인 기술을 적용할 것으로 예상된다”며 “다만 기존 리니지 IP가 북미ㆍ유럽 지역에서 강세를 보이지는 못했기 때문에 높은 매출을 기대하긴 힘들 것”이라고 내다봤다.

이어 “프로젝트 TL은 PC와 콘솔로 4분기 출시 예정이며, 패키지 판매 형태로 직접 서비스할 것으로 보인다”며 “지난달 발표된 티저 영상은 국내뿐만 아니라 해외 사용자들에게도 호평을 받으며 높은 조회수를 기록해 기존 주력 시장인 국내ㆍ아시아 지역뿐만 아니라 북미ㆍ유럽 매출 확대도 기대된다”고 덧붙였다.

정 연구원은 “상반기 신작 모멘텀 부재로 인한 목표 주가수익비율(PER) 하향과 올해 연간 실적 추정치 하향에 따라 목표주가를 기존 75만 원에서 65만 원으로 하향한다”며 “다만 현재 주가 수준은 올해 기준 PER 17.6배로 최근 5년 중 하단에 머물러 있어 투자의견 매수를 유지한다”고 설명했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)