코로나 정책효과 없었다면… 국내 은행 자기자본 비율 최대 1.4%포인트 하락

한은은 22일 발표한 ‘금융안정보고서’ 내 ‘코로나19 정책지원 종료 시 기업대출의 잠재 신용손실 추정 및 평가’를 통해 이같이 밝혔다.

한은에 따르면 코로나19 충격 시 경제성장률의 큰 폭 하락에도 불구하고 국내은행 기업대출의 부실이 확대되지 않고 오히려 축소되는 부도 갭 (bankruptcy gap) 현상이 발생했다. 부도 갭이란 다양한 금융완화 및 지원조치 등으로 인해 기업 부도율이 이례적으로 낮은 상황을 말한다.

다만 한은은 향후 금융지원 조치가 종료되는 등 금융여건이 변화할 경우 업황 개선이 더딘 정책수혜 기업을 중심으로 그간 누적된 잠재부실이 표면화될 가능성이 있다고 봤다.

또 글로벌 금융위기 직후 중소기업 금융지원조치 축소 및 기업 구조조정 등과 함께 부실여신이 증가한 경험에 비춰 볼 때, 향후 정책지원 종료 시 부실이 확대될 소지가 있다고 진단했다.

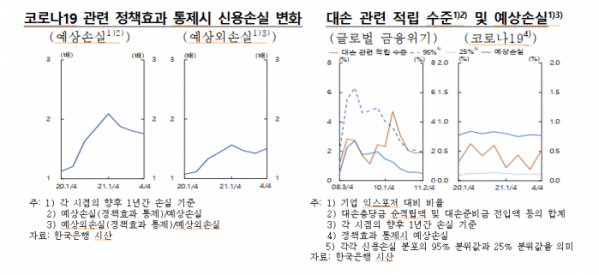

한은이 코로나19 정책효과를 통제해 추정한 결과, 국내은행의 예상손실과 예상외 손실액은 정책효과가 포함된 경우에 비해 각각 1.6배, 1.3배 증가하는 것으로 나타났다. 이러한 손실이 현실화될 경우 국내은행 자기자본비율은 최대 1.4%포인트 하락하는 것으로 추정됐다.

한은은 “향후 금융지원·완화 조치가 종료될 경우 그간 드러나지 않았던 잠재 신용손실이 현실화되면서 대손 비용 증가 및 자기자본비율 하락으로 이어질 수 있다”고 우려했다.

그러면서 “국내은행은 향후 잠재 신용손실 현실화 가능성 등에 대비할 수 있도록 신용위험평가 및 대손충당금 적립 기준을 개선해 대손충당금 및 대손준비금 적립을 확대하는 등 손실흡수력을 확충할 필요가 있다”라고 밝혔다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)