1년 새 규모 30% 이상 줄어…투자 안한 VC 6곳 시정명령

국내·외 거시경제 상황이 악화일로로 치닫자, 벤처 투자시장이 빠르게 식어가고 있다. 저금리 기조가 끝나면서 유동성이 줄어들자 지난해 우후죽순으로 생겨났던 벤처캐피털(VC)들의 돈줄이 말라가고 있기 때문이다. 이에 투자금을 바탕으로 이용자를 끌어모아 성장판을 열었던 스타트업계가 혹한기에 접어들고 있다.

벤처 투자시장에 자금줄이 마르기 시작한 가장 큰 이유는 중앙은행의 긴축이 꼽힌다. 코로나19 엔데믹으로 인플레이션 압력이 커지자 물가를 잡기 위해 각국 중앙은행이 앞다퉈 금리 인상에 나서고 있다. 금리 인상에 따른 중앙은행의 ‘유동성 옥죄기’는 벤처 투자시장에 직접적인 영향을 미친다. 세계 최대 규모의 스타트업 투자 펀드인 소프트뱅크그룹의 ‘비전펀드’가 지난해(회계연도 기준) 3조7388억 엔의 투자손실이 발생했다. 비전펀드를 운영하는 손정의 소프트뱅크 회장은 지난달 실적발표회에서 “올해 스타트업에 대한 신규 투자 규모를 전년 대비 50~75% 수준으로 줄일 수 있다”고 말했다.

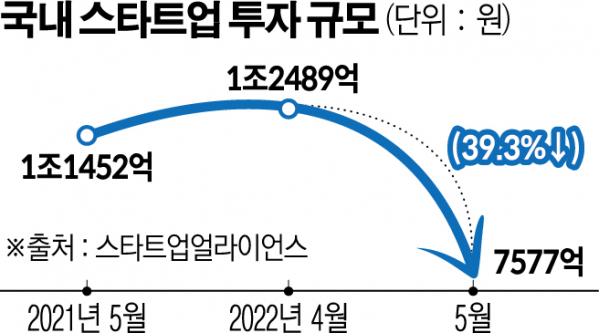

국내서도 스타트업에 대한 투자가 줄고 있다. 스타트업 지원 기관인 스타트업얼라이언스에 따르면 지난해 5월 1조1452억 원이던 국내 스타트업 투자 규모는 올해 5월 7577억 원으로 33%정도 줄었다. 지난 4월 1조2489억 원보다 39.3% 줄어든 수치다.

VC시장에 유동성이 꺽이면서 제2벤처붐에 대한 우려도 동시에 제기된다. 지난해 풍부한 유동성으로 벤처기업들의 자금난은 해소됐고 스타트업을 발굴하려는 벤처투자는 역대 최대를 기록하는 등 제2벤처붐이 일었었다. 하지만 업계는 이 풍부한 유동성이 무분별한 투자로 이어졌고, 현재 ‘버블’의 원인이 되고 있다고 지적했다.

VC업계 관계자는 “실제 2000년 1차 벤처붐 당시에도 5년간 진행된 2년 만에 벤처기업 절반이 사라지고 투자를 한 VC들도 줄줄이 문을 닫은 바 있다”며 “국내외 고금리, 저유동성 등 불안 요인도 산재하면서 리스크가 큰 스타트업 투자에 가장 먼저 불똥이 튀고 있어 과거의 전철을 밟을 가능성이 크다”고 강조했다.

갑작스런 유동성 악화로 VC업계에선 경영난을 호소하는 업체들이 늘고 있다. 현재 ‘1년간 미투자’ 사유로 중소벤처기업부에 시정명령을 받은 곳은 6곳이다. 2020년 3곳, 지난해 2곳과 비교하면 2배가량 증가한 수치다. 현재까지 이중 2곳만 시정해 4곳은 시정하지 못하고 있다. 현행법상 VC가 중기부가 제시한 시정명령 마감일까지 조치를 취하지 않을 경우, 창업투자회사 라이선스 취소 등 결정을 내린다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)