신한투자증권은 24일 F&F에 대해 해외 소비재 기업들의 중국 실적을 보면 7~8월보다 9월에 소폭 회복세를 보이는 것으로 파악된다며 투자의견 '매수'와 목표주가 25만 원을 유지했다. 전 거래일(10월 21일) 기준 F&F의 현재 주가는 13만6000원이다.

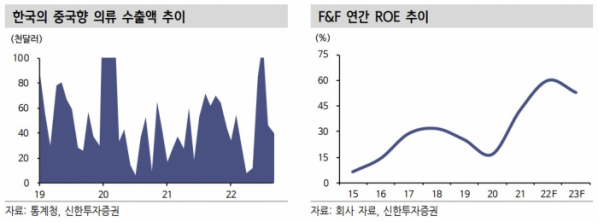

박현진 신한투자증권 연구원은 "3분기 연결 매출 4357억 원(+32.5% YoY), 영업이익 1329억 원(+38.9% YoY)으로 컨센서스 영업이익 1240억 원을 상회했을 것으로 예상한다"라며 "특히 해외 수출 매출이 2092억 원으로 56% YoY 성장했을 것으로 전망한다"고 했다.

이어 "중국 락다운 영향이 사라진 건 아니지만 타 중국 소비 수혜주와는 다르게 6월부터 빠르게 오프라인 매장에서 소비 회복세가 돋보였고, 9월 겨울 시즌 오더가 3Q22 실적에 소폭 기여했을 것으로 판단한다"라며 "현 중국 매장당 월매출은 평균 1억1000만 원 수준으로 파악되어 업계 상위"라고 했다.

박 연구원은 "패션업종 대장주로서 국내 캐주얼 조닝에서 높은 입지를 가지고 있으며, 세르지오 타키니와 테일러메이드의 연결 자회사 반영을 통한 신성장 모멘텀 확보는 중장기 성장을 이어나가는 데 기여할 것"이라며 "M&A로 유럽, 미국향 사업을 포함하게 된 점도 동사의 타겟밸류에이션을 높게 유지해야 하는 이유 중 하나"라고 짚었다.

그러면서 "내수 기업이라고 치부하기엔 해외 이익 기여가 40% 이상으로 커졌고, 타 해외 소비 수혜주와 비교할 때 밸류에이션이 너무 낮다"라며 "추세 회복인지는 봐야겠지만 중국 영업 상황이 지금보다 나쁠 수는 없어 보여 지속적인 관심이 필요하다"고 했다.

![먹을 사람 없고 귀찮아서…"김장, 안 하고 사 먹어요" [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098061.jpg)