유진투자증권은 9일 스튜디오드래곤에 대해 일시적인 수익성 하락이 있었지만 플랫폼 확장에 따른 이익 체력 확대가 기대된다면서 투자의견 '매수', 목표주가 10만 원을 유지한다고 밝혔다.

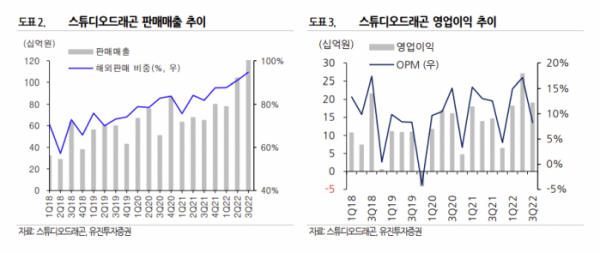

이현지 유진투자증권 연구원은 "스튜디오드래곤의 3분기 매출액은 2289억 원, 영업이익은 189억 원으로 컨센서스(예상치)에 부합했다"며 "4분기 반영 예정이던 글로벌 OTT향 오리지널 작품 7편이 3분기에 반영되며 편성 매출과 판매 매출이 크게 증가해 역대 최대 매출을 기록했다"고 말했다.

이 연구원은 "다만 영업이익률은 8.3%로 부진했다. 당기 제작원가가 크게 상승했고, 텐트폴 작품의 상각 부담 이어지며 무형자산상각비가 크게 증가했으며, 신규 OTT향 오리지널 납품에 따른 일시적인 수익성 하락 이슈가 있었다"고 지적했다.

그는 "다양한 플랫폼으로 공급처를 확장했다는 점은 긍정적이지만 신규 플랫폼에 작품을 납품하면서 수익성 하락이 있었던 점은 다소 아쉽다"며 "매출처 다변화가 수익성으로도 연결이 된다는 점을 증명할 필요가 있다"고 강조했다.

이어 "4분기 방영될 넷플릭스 오리지널 ‘더 글로리’는 일반 오리지널 시리즈보다 좋은 조건으로 판매되며 유의미한 이익에 기여할 것으로 예상되고, 첫 미국 드라마인 ‘더 빅 도어 프라이즈’는 성과에 따라 시즌제 가능성도 기대할 만하다"며 "스튜디오드래곤이 IP(지식재산권)를 보유하고 있는 작품에 대해서도 미국 내 리메이크를 논의하는 중으로 미국 내 성과들이 순차적으로 가시화될 것으로 기대된다"고 설명했다.

이 연구원은 "현재 넷플릭스와의 재계약은 세부조항을 마무리하는 단계로, 연내 계약이 체결되지 못하더라도 내년에 판매되는 작품부터 바로 개선된 조건으로 공급될 예정이다. 특히 수익성이 좋은 동시방영 작품에 대해 리쿱율(제작비 지원 비율)이 상향될 경우 이익 체력 확대가 기대된다"고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)