한화투자증권이 삼양식품에 대해 1일부터 가격 인상을 한 점, 주요국에 대한 수출 성장세가 뚜렷하다는 점을 들어 향후 실적 추정치를 긍정적으로 분석했다. 투자의견은 ‘매수’, 목표주가는 16만 원을 유지했다.

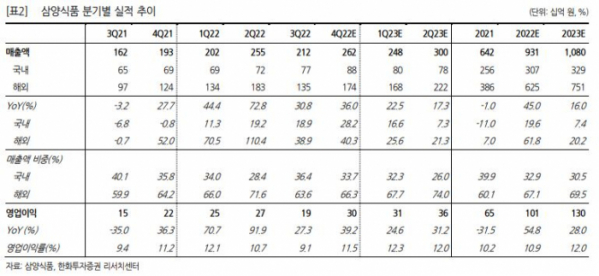

15일 한유정 한화투자증권 연구원은 “삼양식품의 올해 3분기 매출액은 2115억 원, 영업이익은 193억 원으로 종전 추정치 241억 원, 컨센서스 영업이익 225억 원을 하회했다”고 설명했다.

한 연구원은 내수 라면 부문에 대해선 “매출액이 지난해 같은 기간보다 15.4% 성장한 영향으로 내수 면스낵 매출액은 지난해보다 12.0% 성장한 것으로 추정한다”며 “3분기 삼양식품의 국내 라면 시장점유율은 지난해 같은 기간보다 0.2%포인트(p) 확대된 11.1%로 파악된다”고 분석했다.

또 수출 면스낵에 대해선 “미국 수출 금액은 일시적인 재고 소진 영향으로 지난해 같은 기간보다 –23% 하락한 반면 인도네시아, 말레이시아, 싱가포르, 영국 등으로의 수출 매출액이 전년 동기 대비 50% 이상 성장해 수출 면스낵 매출액은 지난해 같은 기간보다 38.7% 성장했다”고 설명했다.

한 연구원은 “면스낵 외 카테고리의 경우 수익성 제고를 위해 사업 포트폴리오를 재편 중인 유제품 매출액은 지난해 같은 기간보다 -67.6% 감소한 반면 신성장 동력인 냉동식품·조미소재 등 기타 식품 매출액은 136.2% 성장했다”며 “타 음식료 기업들과 다르게 영업이익뿐만 아니라 매출액도 종전 추정치를 하회했다”고 봤다.

그는 “당사 매출액 추정치와 확정치와의 괴리는 법인간 연결 조정 수치 차이에 기인한다”며 “영업이익의 경우 별도 인건비 증가 영향과 연초 급등한 소맥 가격이 투입가로 반영되며 연결 자회사 삼양제분 손익 악화 영향, 해외 법인의 물류비 급등 영향이 맞물리며 기대치를 하회했다”고 설명했다.

이어 “주요 원재료 조달이 상당 부분 내재화되어 있어 곡물가 상승 부담으로부터 자유롭지 못했다는 점, 다행히도 11월 1일 자로 내수 9.7%, 해외 9.6% 가격 인상이 단행되어 원가율 상승 부담은 2022년 하반기가 정점일 가능성이 높다는 점, 여전히 주요 국가로의 수출 성장세는 견조하다는 점을 근거로 3분기 부진에도 향후 실적 추정치에 대한 변동 폭은 미미하다”고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)