적극적 유동성 공급 및 금리인상 속도조절·금융기관 자산건전성 관리 등 노력 필요

금융·경제전문가 10명중 6명은 1년안에 금융시스템 위기를 초래할 수 있는 충격이 발생할 수 있을 것이라고 답했다. 대내외 금리인상과 레고랜드 디폴트 사태이후 불거진 자금시장불안 등이 주요 리스크요인으로 꼽혔다.

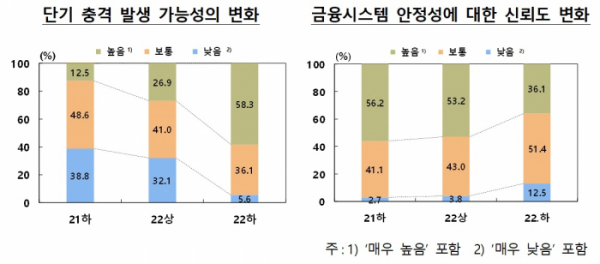

한국은행이 2일부터 9일까지 국내외 금융·경제전문가 84명(응답자 72명)을 대상으로 설문조사해 발표한 ‘2022년 하반기 스스템 리스크 서베이 결과’ 자료에 따르면 10명 중 6명(58.3%)은 1년이내 금융시스템 위기를 초래할 수 있는 단기 충격이 발생할 가능성이 높다고 답했다. 이중 매우 높음은 12.5%, 높음은 45.8%였다. 이는 직전 조사가 있었던 올 상반기(26.9%) 대비 두 배 넘게 증가한 것이다.

향후 3년간 금융시스템 안정성에 대한 평가도 크게 떨어졌다. 낮다는 응답은 12.5%에 달했고, 높다는 응답은 36.1%에 그쳤다. 직전 조사에서는 각각 3.8%와 53.2%를 기록했었다.

반면, 원자재 가격 상승 및 글로벌 공급망 차질 등에 따른 인플레이션 압력(79.9%→34.7%)과 주요국 통화정책 정상화(55.4%→16.7%), 러시아와 우크라이나 전쟁에 따른 지정학적 리스크(41.2%→18.1%)는 큰 폭으로 하락했다.

금융취약성이 가장 부각될 것으로 판단되는 금융업권에 대해서는 대부분의 응답자들이 저축은행과 증권사, 캐피탈사 등 비은행업권을 지목했다. 저축은행의 경우 높은 취약차주 비중에 따른 자산 부실화 및 부동산 PF대출 부실화 우려가 높고, 증권사의 경우 부동산 PF 익스포저가 높아 우발채무 현실화 등 신용·유동성 리스크에 취약한 것으로 평가했다.

금융시스템 안정성 제고를 위한 정책 방안으로는 자금시장 경색 방지를 위한 금융당국의 적극적인 유동성 공급 및 시장과의 소통 강화, 금융기관의 자산건전성 관리, 금융당국의 스트레스 테스트 강화, 기준금리 인상 속도 조절 등을 꼽았다.

서평석 한은 금융규제팀장은 “가계와 기업, 금융기관 부채 및 부실위험, 대출 부실화 가능성 등 국내요인들이 주요 리스크요인으로 꼽힌게 특징이다. 시장 참가자들이 느끼는 금융시스템 리스크에 대한 우려도 커졌다”며 “조사 시점상 레고랜드발 사태 이후라는 점도 영향을 미쳤을 것”이라고 설명했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)