한국투자증권이 SK하이닉스에 대해 4분기 실적은 다소 부진했지만, 주가가 추세적 반등을 할 것으로 전망했다. 투자의견은 ‘매수’, 목표주가는 11만3000원을 유지했다. 전 거래일 기준 종가는 8만1400원이다.

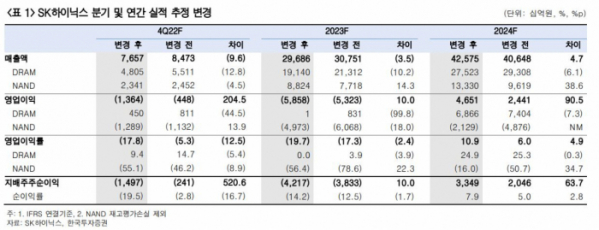

6일 채민숙 한국투자증권 연구원은 “4분기 실적은 매출액 7조6600억 원, 영업적자는 1조3600억 원으로 추정한다”며 “이전 한국투자증권의 추정치인 매출액 8조4000억 원, 영업적자 4500억 원 대비 각각 9%, 67% 하향 조정했다”고 설명했다.

채 연구원은 영업적자 이유에 대해 “낸드플래시 재고평가손실 5000억 원이 영업적자에 포함돼 ASP(평균판매단가)는 D램과 낸드플래시 모두 전분기보다 30% 이상 하락한 것으로 추정한다”고 설명했다.

채 연구원은 “D램 출하량은 전 분기와 유사할 것으로 제시했으나 6%가 감소하면서 목표를 달성하지 못한 것으로 예상한다”며 “가격이 크게 하락했음에도 출하량 증가로 이어지지 않은 것은 고객사 재고 조정이 여전히 진행 중이기 때문”이라고 봤다.

그는 “밸류에이션 매력이 높음에도 불구하고 주가가 반등하지 못하는 것은 향후 실적 방향성에 대한 불확실성이 크기 때문”이라며 “불확실성을 키우는 요인에 대해 시장과의 투명한 소통이 필요하다”고 강조했다.

이어 “재고평가손실 규모와 향후 예상치, 솔리다임 적자 수준과 운영 방안 등에 대해 불확실성이 제거되어야 한다”며 “2012년 이후 10년 만에 큰 폭의 기업 적자가 예상되는 만큼 중장기 전략도 제시할 필요가 있다”고 덧붙였다.

다만 채 연구원은 “실적 추정치가 하향 조정되고 있으나 시장이 예상하는 것 이상의 추가적인 악재는 없을 것”이라며 “주가의 추세적 반등은 계약 가격 변화를 확인할 수 있는 1월 말~2월 초 이후로 예상한다”고 했다.

그는 “향후 실적 방향성과 업황 개선에 따른 흑자 전환 가능성이 확인되면 주가는 반등을 시작할 것”이라며 “주가가 과도하게 조정되었고 반등 시점이 멀지 않았다는 점에서 저점 매수와 비중 확대를 추천한다”고 했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)