키움증권이 CJ ENM에 대해 비용 효율화 등 올해 실적 개선 포인트가 충분하다고 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 14만5000원으로 상향조정했다. 전 거래일 기준 종가는 10만6200원이다.

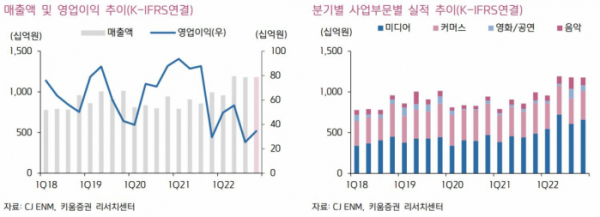

30일 이남수 키움증권 연구원은 “4분기 매출액은 1조1782억 원, 영업이익 345억 원을 전망한다”며 “부문별로 음악의 선전이 계속된 가운데 미디어와 영화가 반등하고 커머스 실적 회복은 희미할 것”이라고 분석했다.

이 연구원은 “영화는 3년 넘게 이어온 부진의 끝이 보인다”며 “<영웅>의 개봉 박스오피스, <공조2>와 <헤어질 결심>의 판권 판매, 뮤지컬 2편의 실적 반영으로 영업이익 43억 원을 추정한다”고 했다.

그는 “음악은 TO1, JO1, INI 등 소속 레이블 아티스트의 앨범 발매가 연말에 집중됐다”며 “JO1과 INI의 아레나 투어와 케이콘, 콘서트 대행(임영웅, 여자아이들) 등의 효과로 영업이익 157억 원을 달성해 2022년 보여준 실적 성장세가 지속되겠다”고 전망했다.

이 연구원은 2023년 CJ ENM의 성장 포인트로 △미디어 정상화 △커머스 효율화 △음악의 지속 성장을 꼽았다.

그는 “티빙과 피프스시즌의 콘텐츠 투자액은 탑라인 유지를 위해 절감하기 어려운 영역”이라면서도 “시즌과 합병 후 티빙의 가입자 증가, 2022년 14편 대비 50% 성장한 피프스시즌의 콘텐츠 공급 등으로 최대한 매출 성장을 통해 마진 개선을 이룰 것”이라고 봤다.

다만 이 연구원은 “매크로 리스크를 반영한 TV 광고, 커머스 취급고 부진에 따른 고정비 효율성 제고 노력은 절실히 요구된다”며 “신임 대표이사 취임 후 재무구조 개선을 위한 노력이 결실을 맺을 영역으로 판단한다”고 했다.

그는 “국내 1위 콘텐츠 사업자를 넘어 글로벌 미디어 제작사로서의 확장성과 전사 실적을 레벨업 시키는 음악의 도약은 CJ ENM의 핵심 포인트”라며 “매크로 불안에 대응할 효율적 비용 전략 강화, 중국 리오프닝 및 한한령 해제 기대감 등 실적을 개선 시킬 포인트도 충분하다”고 했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)