KB증권이 신세계인터내셔날에 대해 저평가 매력은 있지만, 주가 반등을 위한 트리거가 부족하다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 4만 원에서 3만3000원으로 하향조정했다. 전 거래일 기준 종가는 2만3600원이다.

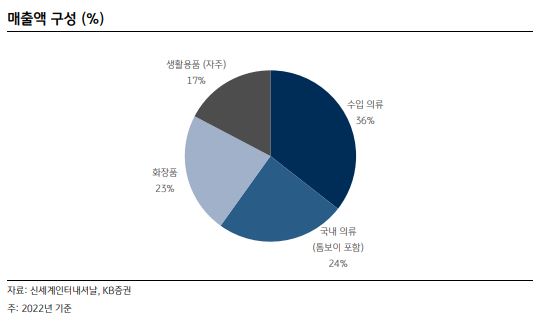

24일 박신애 KB증권 연구원은 “의류 부문의 실적 모멘텀 둔화가 불가피한 가운데, 화장품 부문의 불확실성은 여전히 높은 상황”이라며 “밸류에이션 부담은 제한적이나 의미 있는 주가 반등을 위한 트리거도 부족한 모습”이라고 분석했다.

박 연구원은 “지난 2년간 실적 호조를 보인데 따른 기저 부담으로 올해 연결 매출액은 4% 성장하고, 영업이익은 7% 감소할 것”이라며 “특히 내수 소비 둔화 및 높은 기저 효과 영향으로 의류 부문의 수익성 하락이 도드라질 것”이라고 전망했다.

그는 “화장품 부문은 지난해 실적을 바닥으로 매출과 이익이 점차 개선되는 흐름을 보일 전망”이라며 “생활용품 부문은 인테리어 산업의 성장성 둔화 우려가 존재하지만, 지난해에 손익분기점(BEP) 달성에 성공한 이후 올해부터는 조금씩 흑자폭을 확대해 나갈 전망”이라고 했다.

한편 신세계인터내셔날의 지난해 4분기 연결 매출액은 4303억 원, 영업이익은 193억 원을 기록했다. 컨센서스(시장 전망치) 대비 매출액은 부합했고, 영업이익은 32% 하회한 수치다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)