금융감독원은 스팩이 비상장법인을 엄정하게 평가하기보다 합병 성공으로 유인할 수 있다고 경고했다.

9일 금감원은 ‘공시조사 이슈 분석’을 통해 스팩 상장(IPO) 및 합병을 주관하는 증권사 등의 스팩 취득단가는 일반 투자자의 50% 수준이고, 이들은 합병 성공 조건부 수수료를 수취하고 있다고 밝혔다. 그러면서 “투자자들은 이 점을 유의해야 한다”고 당부했다.

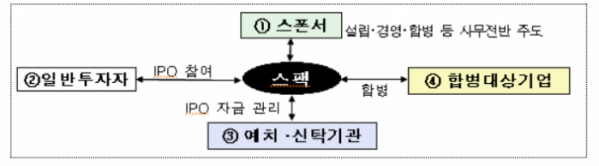

스팩이란 잠재력 있는 비상장기업에 상장을 통한 성장 경로를, 투자자에게는 인수합병(M&A)에 대한 투자 기회를 제공하는 상품이다. 2021년 스팩 IPO는 25건이었으나, 지난해 45건으로 성장했다.

스팩 IPO 평균 규모는 90억 원으로 공모가는 일반 투자자의 경우 통상 2000원이다. 이때 스폰서의 투자 단가는 1000원이다. IPO 후 지분율은 스폰서 10.5%, 기관 73.7%, 일반 투자자 15.8% 수준이다. 증권사가 인수인으로 참여하며 건당 3억 원 또는 공모금액의 약 3%로 수수료를 수취한다. 인수 수수료의 50%만 IPO 즉시 수령하며, 남은 50%는 합병 성공 시 수령한다.

합병 대상법인은 기계, 부품 제조 등 다양하다. 지분가치 규모는 평균 748억 원으로 IPO 규모의 약 8.4배다. 스팩의 합병가액은 기준시가 대비 할인하고, 합병 대상법인은 본질가치 대비 할증하는 경향이 있어 스팩 1주당 배당되는 합병 대상법인의 주식 수는 줄어든다. 스팩 주주의 합병 후 지분율이 떨어지는 것이다. 기관 투자자는 공모 참여 후 96.4%가 합병 전 주식을 처분해 합병 주주 총회 시 의결권 비율은 24.4%에 그친 것으로 나타났다.

금감원 분석에 따르면 스팩에 투자한 일반 투자자는 투자 원금의 62.1%의 이익을 거뒀다. 스폰서는 210%다. 합병에 실패해도 공모금액의 90% 이상을 예치하거나 보유 재산을 우선 지급해 일반 투자자의 투자원금에 대한 손실사례는 없었다. 다만 스폰서는 후순위로 잔여재산을 정구할 수 있어 손실이 발생할 수 있다.

금감원은 스팩 투자 및 비상장법인과의 합병이 반드시 높은 수익으로 연결되지 않는다며 합병이 성사되더라도 투자 손실이 발생할 수 있다고 했다. 또 스폰서의 스팩 주식 취득가격은 일반 투자자의 절반 수준이라는 것을 강조했다.

금감원은 “스폰서는 자문 수수료 등 합병 성공 조건부 수수료가 있어 비상장법인에 대한 엄정한 평가보다 합병 성공을 우선할 우려가 있다”며 “투자자는 합병 신고서를 꼼꼼히 확인하고 투자 여부를 신중하게 결정할 필요가 있다”고 조언했다.

한편 금감원은 스팩 IPO 및 합병 증권신고서에 투자 주체 간 이해 상충 요소 등이 충실히 기재될 수 있도록 심사를 강화할 계획이다. 또 증권사와 시장, 학계 전문가와 간담회를 개최하고 드러난 우려 사항에 대한 개선방안을 논의할 방침이다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)