IBK투자증권이 이마트에 대해 불확실한 소비 환경과 자회사 불확실성 등을 고려해야 한다고 전망했다. 투자의견은 ‘중립’, 목표주가는 9만8000원을 유지했다. 전 거래일 기준 종가는 10만8400원이다.

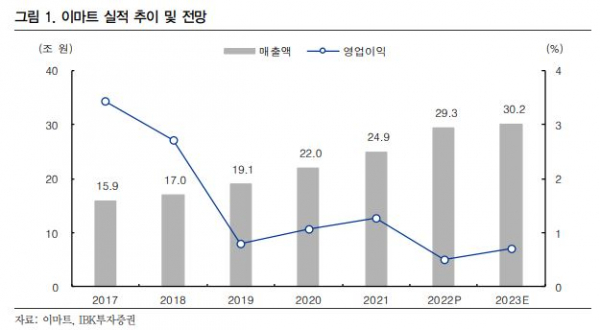

16일 남성현 IBK투자증권 연구원은 “이마트의 4분기 연결기준 매출액은 7조4753억 원, 영업이익은 223억 원을 기록했다”고 말했다.

남 연구원은 “별도기준은 4조1859억 원, 영업이익 813억 원”이라며 “긍정적 실적을 기록했음에도 불구하고 시장 기대치를 하회한 이유는 SCK 실적 부진에 따른 기여도 감소와 PPA 온기 반영에 따른 부담, 신세계라이브쇼핑 연결 손익 제외, 온라인 적자폭 축소가 시장 기대치에 미치지 못했기 때문”이라고 설명했다.

그는 “4분기 실적에서 주의해야 할 부분은 GP마진 개선과 판관비의 효율적 통제”라며 “4분기 할인점 기존점 성장률은 7.8%를 기록하면서 절대적인 수익은 약 605억 원이 증가했다”고 말했다.

남 연구원은 “중요한 것은 동사의 수익성 개선이 가능한 부분은 PP센터 비중 감소에 따른 판관비 효율성이라는 점”이라며 “4분기는 이례적으로 기존점 성장률이 높았고, 실제 이익 기여도도 상품마진율 개선에서 이루어졌다”고 했다.

이어 “1분기 기존점 성장률이 부진할 것으로 보이는 현시점에서 수익성 개선의 폭은 제한될 가능성이 높다”고 덧붙였다.

남 연구원은 “올해 실적 개선 가능성이 높은 것은 사실”이라면서도 “불확실한 소비 환경과 기존점과 상품마진율의 관계, 금융비용의 뚜렷한 증가, 일부 자회사 불확실성을 고려하면 보수적인 관점에서 접근할 것”이라고 조언했다.

![먹을 사람 없고 귀찮아서…"김장, 안 하고 사 먹어요" [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098061.jpg)