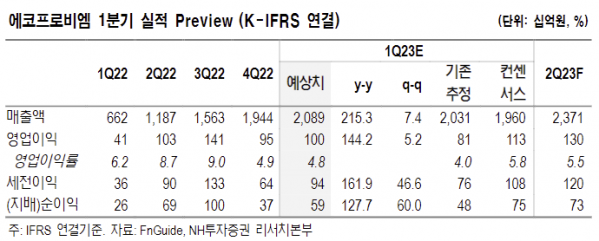

(출처=NH투자증권)

NH투자증권은 30일 에코프로비엠에 대해 생산능력(CAPA) 목표 상향이 기대된다고 평가했다. 기업가치 평가 방식을 현금흐름할인법(DCF)으로 변경함에 따라 목표주가를 기존 15만 원에서 31만 원으로 상향 조정하고, 투자의견 '매수'를 유지했다.

주민우 NH투자증권 연구원은 "양극재는 중장기 공급 계약에 기반해 타 소재 대비 중장기 물량에 대한 예측 가시성이 높아 미래 실적을 밸류에이션에 반영할 수 있다"며 "지난해 에코프로비엠은 2027년 말까지 양극재 캐파 71만 톤 구축 계획을 밝혔고, 연내 다수의 신규 계약 확보를 통해 이 계획이 2026년 말로 앞당겨질 것으로 예상했다"고 설명했다.

주 연구원은 "인플레이션 감축법(IRA) 하위 규정 확정 이후 다수의 신규 증설 계획이 구체화할 전망"이라며 "해당 목표에는 LFP(리튬인산철), NMX(코발트프리), OLO(하이망간)와 같은 신규 품목은 반영돼 있지 않아 추가 상향 가능성도 열려 있다"고 내다봤다.

이어 "양극재 캐파 71만 톤은 순수전기차(BEV) 약 500만 대를 생산할 수 있는 규모로 추정된다"며 "2027년 xEV 수요를 3900만 대(침투율 48%)로 예상하기 때문에 해당 수준이 비현실적인 수준은 아니다. 무엇보다 구속력 있는 계약에 기반한 증설 계획임을 감안 시 중장기 실적에 대한 가시성은 높다고 판단한다"고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)