(출처=NH투자증권)

NH투자증권은 7일 오리온에 대해 국내 및 해외 주요 국가에서 높은 경쟁력이 확인되고 있다고 말했다. 목표주가는 기존 15만 원에서 17만 원으로 올려 잡고 투자의견은 매수로 유지했다.

주영훈 NH투자증권 연구원은 “하반기 베트남 시장에선 우유까지 사업 영역을 확대할 계획이며 러시아에서도 제품 포트폴리오 확대를 통해 높은 매출 성장세를 이어갈 것”이라면서 “규모는 가장 크지만 코로나19 이후 다소 주품한 모습을 보였던 중국에서도 영업력 강화를 통해 재차 시장점유율 확대를 모색할 것으로 기대한다”고 설명했다.

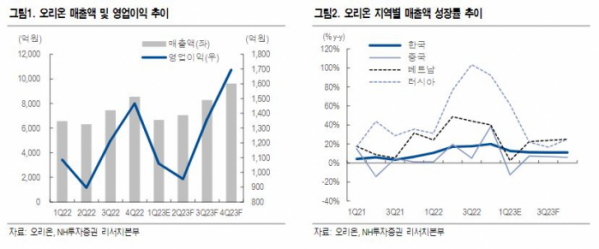

이어 주 연구원은 “1분기 연결기준 매출액과 영업이익은 각각 6624억 원, 1060억 원으로 전망된다. 춘절 시점 차이로 1월 중국 및 베트남 매출의 일시적 감소가 있었음에도 불구하고 전년도와 유사한 수준의 양호한 실적을 기대한다”면서 “1분기 주요 법인의 전년 대비 매출 성장률(원화 기준)은 각각 한국 +13%, 중국 -12%, 베트남 +2%, 러시아 +61%를 전망한다”고 했다.

아울러 그는 “춘절 시점 차이에 따른 부정적 영향이 있었던 중국과 베트남 법인을 제외하면 높은 매출 성장세가 이어졌고, 중국과 베트남 지역 또한 빠른 매출 회복세를 보이고 있어서 2분기부터는 정상화될 것으로 예상 중”이라면서 “원가 측면에서는 상반기까지는 부담이 지속될 것으로 보이나 가격인상 효과 등으로 이익 방어는 가능할 것으로 추정한다”고 전했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)