유안타증권은 11일 삼성SDI에 대해 ‘1분기 실적이 시장 컨센서스에 부합할 것’이라며 ‘매수’를 추천했다. 목표주가는 92만8000원으로 높여 잡았다.

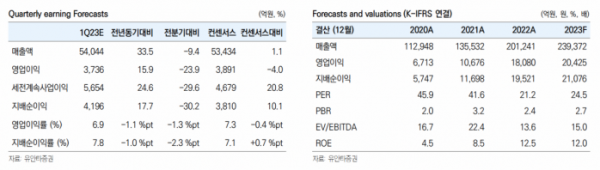

이안나 유안타증권 연구원은 “1분기 삼성SDI의 실적은 매출액 5조4000억 원, 영업이익 3736억 원으로 각각 전년 동기 대비 33%, 16% 증가할 것”이라며 “영업이익은 컨센서스 3891억 원에 부합하는 실적이 예상된다”고 전했다.

이는 EV, ESS의 견조한 수요가 지속되는 가운데, 소형전지 전동공구, 전자재료 디스플레이 공정 소재 비수기의 영향이란 분석이다. 삼성SDI는 올해도 BMW, Audi 등 프리미엄 고객사를 중심으로 한 P5(Gen5) 중심 EV향 매출 확대가 이어질 것으로 내다봤다.

올해 삼성SDI의 실적은 매출액 23조900억 원, 영업이익 2조 원으로 각각 전년 대비 19%, 13% 증가할 것으로 예상됐다.

이 연구원은 “지난해 이어 올해도 EV 중심 외형성장이 기대되며 특히, 미국 내 수주 모멘텀이 본격화될 것으로 예상한다”며 “2025년까지 미국 내 배터리 수요 대비 공급은 충분한 상태”라고 설명했다.

2025년부터 공급받을 셀에 대한 수주는 계속될 수 밖에 없다는 분석이다. 2030년 기준 글로벌 전기차 시장 내 미국 점유율 20%를 가정하면 미국 내 배터리 수요는 918GWh가 요구되는데 현재까지 각 사에서 발표한 미국 내 셀 생산능력은 676GWh에 불과한 상태다.

이 연구원은 “지난해 스텔란티스 JV 이후, GM과의 MOU 체결이 진행된 상태며 4680 라인 수주 등 다수 고객과 계약에 대한 논의 중에 있다”며 “올해 삼성SDI 주가 반등의 중심에는 ‘수주 모멘텀’이 있을 것”이라고 강조했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)