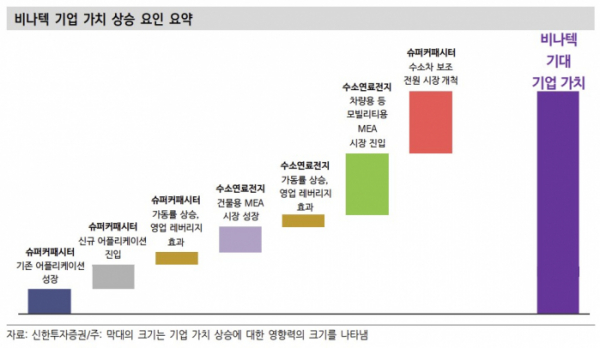

신한투자증권은 30일 비나텍에 대해 당장 실적 부진이 아쉬운 시기지만 희미하게만 보이던 목적지가 가시권에 들어오기 시작했다는 점을 주목할 필요가 있고 기업 가치 우상향은 계속될 것이라며 투자의견 매수를 유지하고 목표주가를 기존 6만8731원에서 8만 원으로 16.40% 상향 조정했다. 전 거래일 기준 현재 주가는 6만5000원, 상승여력은 23.1%다.

최규현 신한투자증권 연구원은 "1분기 부진은 작년 성장을 주도했던 리모컨향 물량 부진 영향이 컸지만 글로벌 경기 침체 우려에도 기존 어플리케이션(스마트 미터기, 차량, 데이터 센터 등) 수요의 큰 훼손은 없었다"고 평가했다.

올해 1분기 비나텍의 전사 매출액 및 영업이익은 각각 122억 원(-35%, 이하 QoQ), -5억 원(적자전환)을 기록했다. 리모컨향 물량 부진이 주요 원인으로 작용했으며 신사업 관련 비용(인력 영입 등) 영향 등이 있었다. 슈퍼캡 매출액은 110억 원(-28%)을 기록했다

올해는 상저하고를 나타내며, 내년은 회복의 해가 될 것으로 전망했다. 최 연구원은 "2023년 전사 매출액 및 영업이익은 각각 651억 원(-8%, 이하 YoY), 57억 원(-39%)을 기록할 전망이다. 하반기로 갈수록 슈퍼캡 및 연료 전지 부품/소재 매출액이 회복되면서 고정비 부담은 감소할 것"이라고 했다.

또한 "2024년 전사 매출액 및 영업이익은 각각 868억 원(+33%), 119억 원 (109%)을 기록하며 2023년의 부진을 털어낼 전망이다"라며 "슈퍼캡은 기존 어플리케이션(차량, AGV, 데이터 센터 등) 내 신규 고객사 확보 성과가 가시화될 것으로 예상되며 연료전지 부품/소재의 경우 국내 고객사 실적 성장 및 해외 신규 고객사 확보 효과가 기대된다"고 했다.

무엇보다 연료전지 부품/소재 사업부의 모빌리티향 고객사와의 프로젝트 성과가 가시화괼 것으로 봤다. 최 연구원은 "조용하던 연료전지 부품/소재 사업부가 존재감을 표출하기 시작했다. 2022년 기준 연료전지 부품/소재 매출액은 55억 원에 불과하다. 모빌리티향 신규 고객사 물량을 통해 2026년부터는 적어도 수백억 규모로 외형이 대폭 성장할 것으로 예상된다"고 했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)