키움증권이 넷마블에 대해 내년에 주력 신작들의 성과가 반영될 것으로 전망했다. 투자의견은 ‘시장수익률(Marketperform)’을 유지’ 유지, 목표주가는 기존 5만2000원에서 5만6000원으로 상향조정했다. 전 거래일 기준 종가는 5만5900원이다.

1일 김진구 키움증권 연구원은 “목표주가는 넷마블의 주력 신작 성과가 충분히 반영될 내년 예상 지배주주지분 2125억 원에 목표 주가수익비율(PER) 25배와 연간 할인율 10%를 적용한 결과”라고 했다.

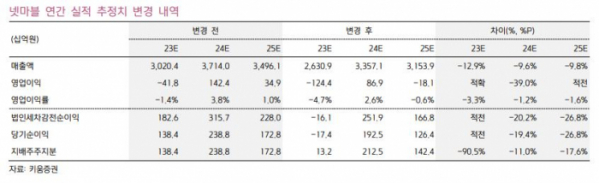

김 연구원은 “기존 추정 로직 대비 변화된 점은 ‘아스달 연대기’와 ‘나 혼자만 레벨업:ARISE’ 신작 출시 일정이 순연되면서 초기 분기 매출 적용 시점을 각각 올해 3‧4분기에서 올해 4분기, 내년 1분기로 1개 분기 순연 적용해 반영했다”며 “게임별 초기 분기 일평균 매출은 최근 국내 게임시장 가입자당 평균 매출(ARPU) 증가 변수와 경쟁 강도 증가 등을 감안해 기존 15억 원에서 10억 원으로 현실적으로 조정했다”고 설명했다.

그는 “중국 출시 예정 게임에 대한 추정 로직은 일곱개의 대죄가 올해 3분기 출시를 전제로 초기 분기 일평균 총매출 5억 원을 반영했다”며 “기술수수료 명목에 대한 RS로 10%를 가정했다”고 했다.

다만 김 연구원은 “중국의 모바일게임 경쟁력이 크게 격상된 상태에서 단순 판호 발급이라는 모멘텀으로 성공을 예단하기는 어렵다”며 “전술했듯이 현 주력 게임별 중화권 매출 순위가 상당폭 하향 안정화됐다는 점 등을 미루어볼 때 키움증권이 부여한 추정치는 중립 이상의 결과임을 부연 설명한다”고 했다.

그는 “여기에 넷마블의 최대 기대작인 일곱개의 대죄 오리진 역시 개발 기간의 추가 소요분을 감안해 출시 일정을 기존 내년 1분기에서 내년 1분기로 1개 분기 순연 적용했다”면서도 “동 게임의 기대치를 감안해 초기 분기 일평균 매출은 기존 추정치인 15억 원을 유지 반영했다”고 말했다.

김 연구원은 “넷마블이 영업이익의 가시성과 성장성을 확보하기 위해서는 다수 라이브 게임별 PLC 관리를 통해 사업의 중장기 지속성을 높여야 한다”며 “일곱개의 대죄 오리진 타입의 멀티 플랫폼에 대응할 수 있는 차별적 신작에 대한 개발 비중을 높여야 할 것”이라고 했다.

그는 “넷마블이 해당 전략에 과거 대비 유연하게 대응하고 있는 점을 긍정적으로 판단한다”며 “이에 대한 견고한 성과가 창출될 경우 동사에 대한 투자의견이 상향 조정될 수 있다”고 했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)