HMMㆍSK해운 탱커선 ‘대어’…‘몸값 4조’ 한온시스템 대기 중

부채비율 102% 8년 만에 최고…회사채시장 경색ㆍ신용강등 속출

# CJ CGV는 최근 채무상환자금 등 마련을 위해 5700억 원 규모의 유상증자를 결의했다. 2018년부터 5년 연속 순손실을 내면서 새는 돈이 많아졌다. 증자 자금 5700억 원 중 3800억 원은 채무상환에 투입된다. 자본확충으로 순차입이 줄어들면 이자 비용은 작년 809억 원에서 505억 원으로 줄어들 것으로 추정된다.

자금조달 시장을 둘러싼 기업들의 양극화가 짙어지고 있다. 실탄을 쌓은 기업들은 인수·합병(M&A)과 공격적인 투자 행보를 준비하고 있고, 부채에 허덕이는 기업들은 차입금 갚기에 급급하다. 경기둔화에 따른 수익성 저하와 고금리 속 이자비용 증가는 기업들의 자금조달 양극화를 더욱 부추길 수 있다.

유상증자와 회사채 조달로 곳간을 채운 재계는 M&A로 새판짜기 경쟁에 나섰다. IB업계에 따르면 올해 1분기 주식매매계약(SPA)을 발표한 거래액 규모는 5조7000억 원으로 지난해 같은 기간보다 약 70% 늘어난 것으로 파악된다. 조 단위 거래금액은 11조 2500억 원으로 27% 증가했다. 금리 인상으로 유동성이 넉넉지 않은 상황에도 기업들은 M&A를 돌파구로 위기 속 기회를 모색하고 있다.

삼성전자는 올해 초 협동 로봇 개발기업 레인보우로보틱스의 제3자 배정 유상증자에 참여해 590억 원을 신규투자했다. 재계는 삼성전자가 신규투자 외에도 막강한 실탄을 무기로 ‘빅 딜’에 나설 가능성도 있다고 보고 있다. 삼성전자는 2017년 미국 전장업체 하만 인수 이후 이렇다 할 빅딜 M&A 성과가 없다. 올해 1분기 말 기준 삼성전자의 현금성 자산은 108조 원에 달한다. 삼성전자는 줄곧 “의미 있는 규모의 M&A를 하겠다”고 입장을 밝혀 왔다.

한화는 대우조선해양(현 한화오션)을 인수하면서 자체방산사업을 한화에어로스페이스에 처분했다. 또 100% 자회사 한화건설을 합병하고, 한화에어로스페이스로부터 한화정밀기계를 인수해 올해부터 자체사업을 건설, 글로벌(소재), 모멘텀(기계)으로 재편했다. 롯데케미칼은 3월 일진머티리얼즈를 2조7000억 원에 최종 인수했다. 사명도 ‘롯데에너지머티리얼즈’로 바꿨다.

시장에 M&A 매물은 널려 있다. 올해 최대 매물로는 HMM이 꼽힌다. KDB산업은행과 한국해양진흥공사는 삼성증권(매각자문)·삼일PwC(회계자문)·법무법인 광장(법무자문) 등과 자문용역계약을 체결하고, HMM 지분 총 40.7%를 본격적으로 매각할 예정이다. 국내 사모펀드(PEF) 운용사 한앤컴퍼니가 추진하는 SK해운 탱커선(유조선) 사업부도 대어로 꼽힌다. 매각 금액은 2조 원대를 기대하는 것으로 알려졌다. 이밖에 한온시스템 (4조 원), 케이카(6500억 원), 쌍용레미콘(5000억 원), SK에코프라임(5000억 원) 등도 매물로 나와 있다.

금융권 M&A 시장도 다시 살아나고 있다. 임종룡 우리금융 회장이 3월 취임하면서 “증권사 인수에 심혈을 기울이겠다”고 밝히면서 시장은 더 달아올랐다. BNK금융도 비은행 계열사 인수 의사를 내비쳤다. 현재 보험사 매물로는 MG손해보험, KDB생명, ABL생명 등이 있다.

불황을 견디지 못해 쌓이는 M&A 매물은 더 늘어날 것으로 보인다. 기업들의 재정건정성이 악화하면서 사업 효율성 강화와 재무구조 개선을 위해 비주력 계열사 등을 정리할 수 있다. 한국은행에 따르면 외부감사대상 비금융 법인기업 3만129개의 자기자본 대비 부채비율은 102.4%다. 2014년(106.5%) 이후 8년 만에 최고치로, 기업들의 부채비율이 그만큼 안 좋은 상태라는 의미다. 국제통화기금(IMF)도 한국의 기업부채 위험이 인도, 태국, 중국, 인도네시아에 이어 아시아에서 5번째로 높다고 경고했다. 국내 기업들의 차입금의존도도 27.6%로, 역대 최고치를 기록한 2019년(28.3%)에 버금가는 수준이다.

부채 비율은 높아졌는데, 자금을 조달할 곳도 마땅치 않다. 두산에너빌리티는 최근 회사채 발행 대신 알짜 자회사 두산밥캣 지분 5%를 시간 외 거래로 매각해 2760억 원을 마련했다. 신용등급 BBB로 비우량채권으로 분류된 두산에너빌리티가 회사채 시장에서 외면받고 있는 현실을 반영한 사례라는 지적이 나온다.

자본시장연구원에 따르면 지난해 상장기업 중 회사채 조달 실적이 있는 기업의 비중은 18.5%로 전년 25.4%에 비해 대폭 줄어든 것으로 나타났다. 특히, 코스피 상장사 중 회사채 조달 실적이 있는 기업의 비중은 전년도 36.4%에서 2022년에는 31.2%로 대폭 쪼그라들었다. 금리 상승으로 조달 비용이 올라가고, 한전채 발행 확대 및 강원중도개발공사 회생 신청 사태 등으로 회사채 시장이 경색된 탓이다.

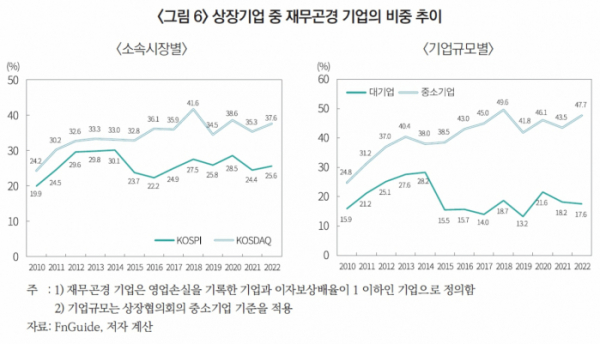

기업자금 조달 여건이 악화하고, 경기가 둔화함에 따라 재무 상황이 나빠진 기업도 늘었다. 지난해 상장기업 중 영업손실이 발생하거나 이자보상배율이 1 이하인 재무곤경 기업의 비중은 유가증권시장 소속 기업이 25.6%, 코스닥시장 소속 기업은 37.6%로 나타났다. 각각 전년 대비 1.2%포인트, 2.3%포인트 늘어난 규모다. 이자보상배율은 값이 낮을수록 이자 부담이 크고, 1 미만이면 해당 기간 벌어들인 돈으로 이자를 감당하기 힘들다는 의미다.

기업들은 허리띠 졸라매기에 나섰다. SK이노베이션은 지난달 23일 이사회에서 투자자금 조달과 차입금 상환을 위해 1조1777억 원 규모의 주주배정 유상증자를 결정했다. 타법인 증권 취득자금 4092억 원, 시설자금 4185억 원, 채무상환 3095억 원 등에 활용될 예정이다. 키움증권은 “부채상환 및 SK이노베이션 별도의 장기 투자 재원 마련을 위해 이번 유증이 결정된 것으로 이해할 수 있다”며 “이익 창출을 통한 영업현금흐름(OCF)이 아닌 유증으로 타인자본을 상환한다는 점 등에 유상증자를 활용한 점은 다소 아쉬운 부분”이라고 평가했다.

SK그룹의 주력 계열사인 SK하이닉스도 현금흐름 우려설이 나온다. SK하이닉스는 지난해 4분기와 올해 1분기에 약 5조 원 규모의 적자를 기록했다. 2분기도 3조 원에 달하는 영업손실이 예상된다. 올해에만 10조 원 규모의 적자가 우려된다.

신용 강등 사례도 속출하고 있다. 국내 3대 신용평가사(한국기업평가·한국신용평가·나이스신용평가)들은 롯데케미칼의 신용등급을 AA+(부정적)에서 AA(안정적)으로 하향조정했다. 대규모 투자 단행으로 현금이 줄고 빚이 늘어난 탓이다. 롯데케미칼의 순차입금 규모는 3월 말 기준 3조3000억 원으로 2021년 말 대비 4조 원 이상 증가한 것으로 추정된다. 지난해 롯데케미칼은 영업손실 7626억 원을 기록했다. 적자는 올해 1분기까지 이어졌다. 신용등급이 낮아지면서 향후 차입금 부담은 증가할 가능성이 커졌다.

롯데케미칼의 신용도 하락은 지주사와 주요 계열사 모두에 타격을 줬다. 롯데지주는 AA(부정적)에서 AA-(안정적)으로 동반 하락했고, 롯데쇼핑, 롯데렌탈, 롯데캐피탈 등의 신용등급도 조정받았다. 롯데그룹이 신용등급 하향으로 회사채 시장에서 자금 조달이 어려워지면 유동성 위기에 시달릴 수 있다는 우려가 나온다.

이밖에 3개 신평사는 LG디스플레이의 신용등급도 기존 A+(부정적)에서 A(안정적)으로 낮췄다. 한신평과 나신평은 효성화학의 신용등급도 기존 A(부정적)에서 A-(안정적)으로 내렸다.

자본시장연구원은 “기업은 금리 및 자금조달시장의 변화를 점검하고 조달비용을 절감하기 위한 적극적인 조달정책의 변경을 포함한 자금조달의 효율성을 제고하는 노력을 기울여야 한다”며 “이와 더불어 기업의 생산성과 수익성을 높여 체질을 개선하는 것이 자금시장의 변화에서 살아남기 위한 기반이 될 수 있다”라고 조언했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)