한국투자증권은 19일 현대백화점에 대해 하반기 면세점 사업 성장에 따라 주가 반등이 나타날 것으로 예상하면서 투자의견 매수, 목표주가 8만 원을 유지했다.

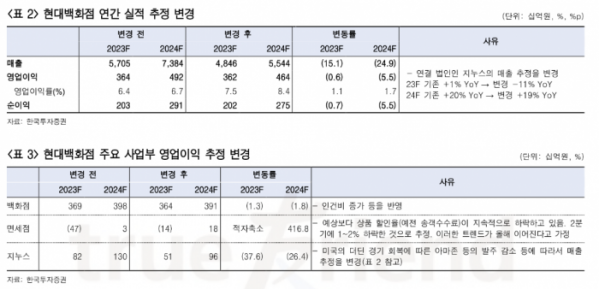

김명주 한국투자증권 연구원은 “올해 하반기 현대백화점 면세사업(디에프)은 영업이익 47억 원을 기록할 것으로 추정한다. 7월 인천공항에 신규 면세 점포를 오픈했지만, 공항 객수에 기반한 임차료 지불이기 때문에 임차 부담이 크지 않다”며 “올해부터 면세점과 관세청 등이 함께 송객수수료 관련 관행 개선에 나서고 있어 하반기 송객수수료가 다시 높아질 가능성은 낮다”고 분석했다.

김 연구원은 “상반기 면세시장이 매우 부진했기 때문에 하반기 한국 면세시장은 상반기 대비 24% 성장한다고 추정한다”며 “현대백화점의 면세사업은 무난하게 흑자 전환할 전망”이라고 말했다.

이어 “618 쇼핑 행사를 기점으로 중국 내 화장품 재고 소진이 많이 이뤄져 하반기 중국 화장품 시장은 상반기보다 양호할 것”이라며 “백화점 부진은 주가에 충분히 반영돼 있고, 면세사업은 진출 후 지속적으로 영업적자를 기록했기 때문에 면세사업 가치가 부각된 적이 없다”고 설명했다.

한편 2분기 연결 매출액은 1조1626억 원, 영업이익은 727억 원으로 시장 기대치를 하회할 것으로 전망됐다.

김 연구원은 “백화점 부문은 높은 기저와 내국인의 해외여행 증가로 1% 수준의 기존점 신장을 달성한다고 예상한다”며 “더현대 등 일부 점포의 외국인 매출 비중이 빠르게 높아지며 현대백화점 전체 매출 중 외국인 비중은 1분기 2.2%에서 2분기 3.0~3.5% 수준까지 높아질 것”이라고 추산했다.

그는 “방한 외국인 관광객 회복에 따른 현대백화점 수혜도 지속될 전망”이라며 “면세사업은 따이공 매출이 더디게 회복했음에도 개별 관광객 비중 상승과 송객수수료 하락 등에 따라서 2분기 영업적자 27억 원을 기록할 전망”이라고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)