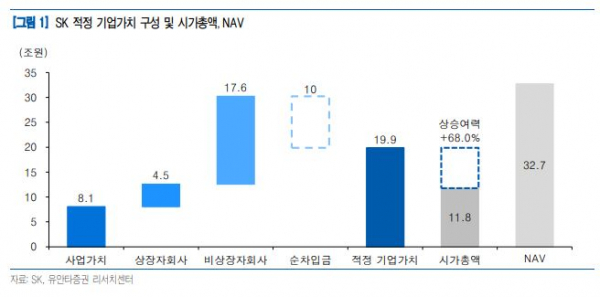

유안타증권은 27일 SK에 대해 상장자회사 가치를 완전히 제거한 자체사업과 비상장자회사 가치만 감안하더라도 적정 기업가치가 15조3000억 원에 달해 과도한 저평가 상태라고 말했다. 목표주가와 투자의견은 각각 27만 원, 매수로 유지했다.

이승웅 유안타증권 연구원은 “2024년 연결 매출 13조4000억 원, 영업이익은 8조 원으로 전망하는데, 2024년 첨단소재 사업의 매출액은 3조2000억 원, 영업이익 5353억 원으로 2022년의 70% 수준으로 회복할 것으로 예상한다”면서 “머티리얼즈 CIC는 전방 산업의 업황 개선에 따른 고객사 가동률이 회복되고 M15 산업가스 본격 가동으로 실적 성장이 예상된다”고 전했다.

이어 이 연구원은 “SK실트론은 고객사의 웨이퍼 재고가 감소세로 전환된 것으로 파악돼 2024년부터 회복할것으로 예상된다”면서 “더불어 4분기 미국 SK실트론CSS의 증설로 SiC 웨이퍼 생산 CAPA는 2배 이상 확대돼 2024년 성장에 기여할 전망”이라고 했다.

아울러 그는 “SK E&S의 실적 성장에 따른 동사의 배당금 수익 확대가 예상되는데 SK E&S의 최근 3년간 평균 배당성향은 90%로 동사 배당금 수익의 50~60%를 차지하고 있다”면서 “2024년 SK E&S의 매출액은 3조1160억 원, 영업이익은 1조4000억 원으로 전망하는데 현 유가 수준을 감안할 때 내년 상반기까지 SMP 가격은 현수준인 130원대를 유지 할것으로 예상한다”고 말했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)