현대차증권, 투자의견 ‘매수’ 유지…목표주가 6만 원으로 상향

현대차증권이 넷마블에 대해 흥행 기대감 높은 신작 출시로 하반기에는 실적이 개선될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 5만 원에서 6만 원으로 상향 조정했다. 전 거래일 기준 종가는 6만1600원이다.

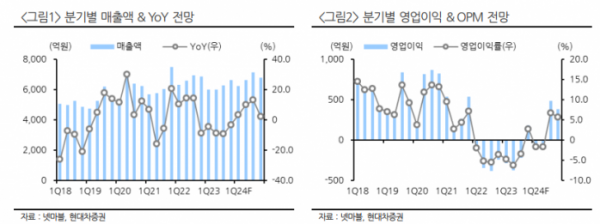

3일 김현용 현대차증권 연구원은 “1분기 넷마블의 매출액은 6240억 원, 영업손실은 94억 원으로 신작 부재에 따른 실적 부진이 예상된다”며 “매출은 신작이 없었고 전 분기 성수기였던 탓에 직전 분기 대비 감소가 전망되고, 전년 동기보다는 세븐나이츠 키우기가 선전하며 소폭 성장한 모습을 보여줄 것”이라고 했따.

김 연구원은 “24일 한국, 대만, 홍콩, 마카오에서 출시되는 모바일 다중접속역할수행게임(MMORPG) ‘아스달 연대기: 세 개의 세력’은 사전 예약자 수 100만 명을 일찌감치 달성하며 흥행 기대감을 높이고 있다”며 “아시아뿐만 아니라 북미에서도 존재감 있는 지식재산권(IP)을 기반으로 하는 게임이므로 연간 매출액은 3000억 원 이상을 기대한다”고 했다.

그는 “넷마블 입장에서는 2019년 ‘일곱 개의 대죄: Grand Cross’ 이후 연 매출 3000억대 IP가 전무한 상황”이라며 “나혼렙 흥행 시 연말 ‘일곱 개의 대죄: Origin’까지 기대감이 증폭될 수 있다”고 했다.

김 연구원은 “목표주가를 20% 상향 조정하는데, 이는 나혼렙 흥행 기대치 상향에 따른 실적 조정에 기인한다”며 “2분기까지는 마케팅 비용 집행과 온 분기 신작 매출 미반영이라는 미스매칭으로 실적이 기대치에 못 미칠 가능성이 크다”고 했다.

다만 그는 “3분기부터 가파른 실적 개선으로 하반기 분기 평균 영업이익은 431억 원에 달할 전망”이라고 했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)