(출처=NH투자증권)

NH투자증권은 9일 하이트진로에 대해 주류 가격 인상과 마케팅 비용 축소 효과로 영업이익이 개선될 것으로 보인다며 목표주가(2만8000원)와 투자의견(‘매수’)을 유지했다.

주영훈 NH투자증권 연구원은 “올해 하이트진로는 전년도의 실적 아쉬움을 딛고 연간 영업이익 2000억 원 규모 회복이 가능할 것으로 기대한다”며 “음식료 업종 내에서 가장 높은 영업이익 증가율이 예상되는 만큼 실적 턴어라운드를 기반으로 한 기업가치 우상향이 가능할 것”이라고 밝혔다.

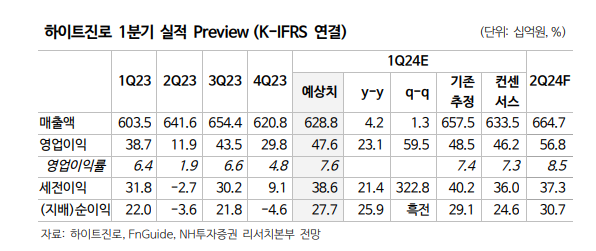

주 연구원은 “1분기 연결기준 하이트진로 매출액과 영업이익은 각각 6288억 원, 476억 원으로 영업이익 기준 시장 컨센서스에 부합할 전망”이라며 “소주 시장 전체 수요는 감소하고 있지만 출고가 인상 효과로 외형 성장이 가능할 것으로 추정하며, 신제품 ‘진로골드’ 출시가 이뤄진 만큼 2분기 이후 추가 매출 증가를 기대해볼 수 있다”고 판단했다.

이어 “맥주는 신제품 ‘켈리’ 출시에 따른 외형 성장 효과가 이어지고 있는 상황”이라며 “지난해 신제품 출시 관련 마케팅 비용 지출이 컸던 만큼 연결 실적 측면에서 주된 개선 요인으로 작용할 것”이라고 내다봤다.

그러면서 “회식 문화 축소 등 국내 주류시장 침체가 지속되고 있지만, 지난해 신제품 출시에 따른 마케팅 비용 증가로 영업이익 기저가 낮다”며 “지난해 11월 출고가 인상 효과로 제조 원가 상승 부담이 상당 부분 해소될 것”이라고 덧붙였다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)