KB증권은 11일 GS리테일에 대해 편의점 부문 성장성 둔화가 우려된다며 목표주가를 기존 3만3000원에서 2만9000원으로 하향했다. 투자의견은 ‘매수’를 유지했다.

박신애 KB증권 연구원은 “GS리테일의 2024년 연결 영업이익 추정치를 종전 대비 9% 하향 조정한다”며 “편의점 영업이익을 9% 하향한 영향이 가장 크며, 그 외에 개발 부문과 기타 부문 영업이익도 하향 조정했다”고 밝혔다.

박 연구원은 “1분기 편의점 기존점 성장률이 당초 기대 대비 부진한 점을 반영해 연간 편의점 기존점 성장률 추정치를 기존 1.5%에서 0.8%로 하향 조정한다”며 “부진한 소비경기, 퀵커머스·수퍼 등 타 채널과의 경쟁, 시장 포화에 따른 점당 매출 정체 등이 복합적으로 부정적 영향을 미친 것으로 추정된다”고 분석했다.

이어 “1분기 연결 매출액은 2조 8343억 원, 영업이익은 674억 원을 나타낼 전망으로, 컨센서스 대비 매출은 부합하나 영업이익은 7% 하회할 것으로 추정한다”며 “편의점 부문의 경우 매출 부진에도 판관비 절감 노력으로 영업이익률(OPM)은 전년동기 수준(1.2%)을 유지할 것”이라고 설명했다.

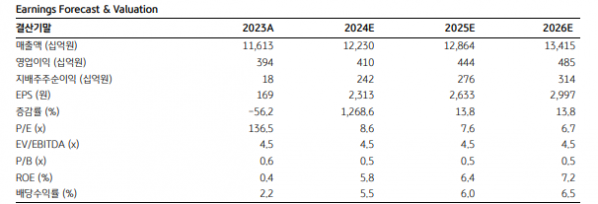

그러면서 “수퍼 부문 매출 호조와 기타 부문 적자 축소 흐름은 긍정적이며, 현 주가는 주가수익비율(P/E) 8배 수준에 불과해 밸류에이션 매력도 유효하다”면서도 “의미 있는 주가 반등을 위해서는 편의점 부문 성장성 둔화에 대한 우려가 해소될 필요가 있다”고 덧붙였다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)