DS투자증권은 21일 해성디에스에 대해 전방 차량용 반도체 고객사의 재고 조정 마무리로 전장용 리드프레임의 분기별 수주 증가가 기대된다고 평가했다. 목표주가(6만7000원)와 투자의견(‘매수’)은 유지했다.

이수림 DS투자증권 연구원은 “해성디에스의 1분기 실적은 전장용 리드프레임과 패키징 기판의 매출 회복에 따라 영업이익 209억 원을 기록하며 컨센서스에 부합했다”며 “마진율 20~25% 수준으로 추정되는 전장용 리드프레임의 매출 회복으로 수익성도 전분기 대비 2.3%p 증가했다”고 밝혔다.

이 연구원은 “전장용 리드프레임은 차량용 반도체 고객사들의 재고 빌드업(build-up)에 따라 3분기부터 완연한 실적 회복이 기대된다”며 “패키징 기판에서 더블데이터레이트(DDR)5 전환 본격화로 인한 매출 증가 역시 기대된다”고 전망했다.

이어 “디램(DRAM) 내 DDR5의 비트(bit) 점유율은 지난해 12%에서 올해 27%로 상승할 전망”이라며 “DDR5가 3분기부터 DDR4 점유율을 역전할 것으로 추정함에 따라 종합반도체회사(IDM) 업체 향으로 DDR5용 패키징 기판을 공급하는 수혜가 이어질 것”이라고 내다봤다.

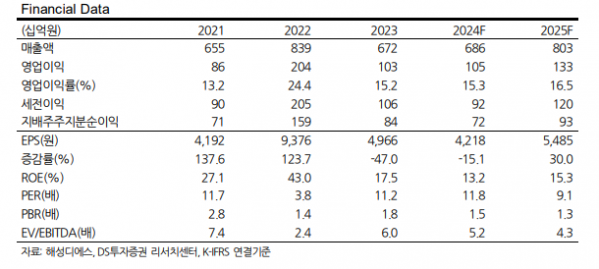

그러면서 “2024년 매출액은 전년 대비 2% 증가한 6855억 원, 영업이익도 2% 증가한 1048억 원으로 전망한다”며 “본격적 실적 성장은 전방 IT 수요 및 고객사 설비투자비용(Capex)이 회복되는 2025년에 가시화 될 전망이나 2분기부터 분기별로 점진적 실적 상승은 기대할 수 있다”고 덧붙였다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)