하이투자증권, 투자의견 ‘매도’‧목표주가 15만 원으로 하향

하이투자증권이 에코프로비엠에 대해 밸류에이션의 정상화 과정이 필요하다고 분석했다. 투자의견은 기존 ‘중립’ 의견에서 ‘매도’, 목표주가는 기존 20만 원에서 15만 원으로 하향 조정했다. 전 거래일 기준 종가는 20만8500원이다.

28일 하이투자증권 리서치센터는 “지난해 7월 주가 고점을 형성한 이후 지속적인 주가 하락세가 나타났음에도 불구하고 여전히 밸류에이션 부담이 크다고 판단된다”며 “하이투자증권도 에코프로비엠의 실적이 올해 상반기를 바닥으로 점진적인 증가세를 나타낼 것이라는 것에는 충분히 동의한다”고 했다.

다만 “하이투자증권의 2026~2027년 예상 실적 추정치가 블룸버그 컨센서스 대비 결코 낮지 않다”며 “주가는 멀티플이라는 변수로 반드시 실적과 같은 방향으로만 움직이는 것은 아니다”라고 했다.

리서치센터는 “북미, 유럽 전기차 수요 부진, 양극재 판가 하락, 유럽과 신흥국 전기차 배터리 시장 내 국내 업체들의 점유율 하락 등으로 조정된 중장기 실적 전망치를 고려할 때 2027년 예상 실적 기준 주가수익비율(PER) 26.1배에 달하는 밸류에이션을 합리적으로 설명할 방법을 찾기 어렵다”며 “지난해 포모(FOMO‧수익 소외 우려)로 나타났던 주가의 급등세가 부작용을 낳았고, 지금은 밸류에이션이 정상화되는 과정이 필요하다”고 했다.

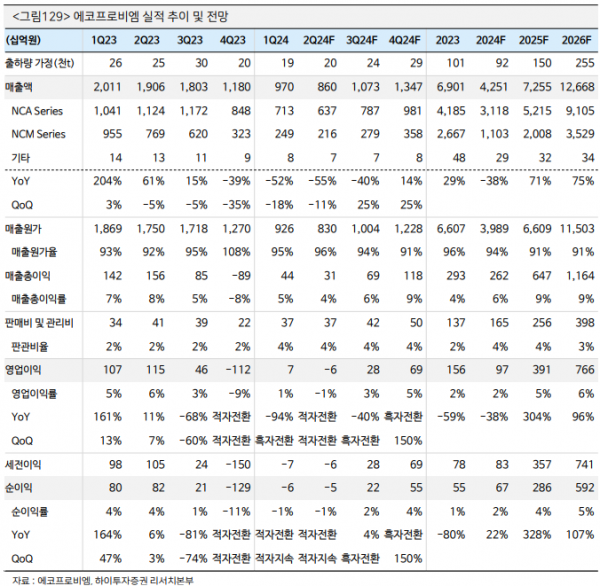

리서치센터는 “올해 2분기 실적은 매출액 8600억 원, 영업이익 –65억 원(적자전환)을 기록하며 부진할 것”이라며 “북미, 유럽 전기차 시장 성장세 둔화로 양극재 수요 회복이 하반기로 지연되고 있기 때문”이라고 했다.

또 “주력 고객사인 삼성SDI와 SK온의 경우 전기차 수요가 더욱 부진한 유럽 주문자위탁생산(OEM)향 출하 비중이 높다는 점이 부담 요인”이라며 “올해 2분기 판가는 지난해 4분기~올해 1분기 리튬 가격 반영으로 전분기 대비 약 20% 하락할 것으로 예상돼 역래깅 효과로 적자를 기록할 것으로 추정된다”고 했다.

그러면서 “하반기에는 리튬 가격의 안정화로 수익성이 점차 개선되겠지만, 본격적인 물량 회복은 2025년일 것으로 보인다”고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)