美국채 금리↓…S&P·나스닥 사상 최고

점도표 1회 점쳤지만, 구체적 그림 달라

“5월 CPI 반영됐다면 결과 달랐을 것”

12일(현지시간) 블룸버그통신에 따르면 시장은 연준의 올해 ‘연 1회’ 금리 인하 예고를 곧이곧대로 받아들이지 않고 있다. 금리 선물 시장에서는 여전히 연준이 올해 9월 한차례 금리 인하를 단행한 뒤 11월에 또 내릴 것이라는 전망이 많다. CME그룹의 페드워치 툴에 따르면 미국 연방기금 금리 선물 트레이더들은 연준이 9월 금리를 25bp(bp=0.01%포인트) 낮출 가능성을 56.7%로 봤다.

뉴욕 채권시장에서 금리 전망에 민감한 2년 만기 미국 국채 금리는 이날 한때 17bp(1bp=0.01%p)까지 떨어졌다가 하락 폭을 줄여 전장보다 7bp 내린 수준에서 거래됐다. 미국증시 벤치마크인 S&P500지수와 나스닥지수는 사상 최고치로 마감했다. 이날 나온 미국의 5월 소비자물가지수(CPI) 상승률이 전년 동월 대비 기준 3.3%로 예상보다 낮게 나온 영향도 있지만, 시장은 대체로 매파적인 FOMC 결과에 크게 반응하지 않는 분위기였다고 블룸버그는 설명했다.

전문가들도 6월 FOMC 결과에서 긍정적 신호를 찾아내려고 안간힘을 쓰고 있다. 표면적으로는 연준이 매파적인 예측을 제시한 것처럼 보이지만 자세히 뜯어보면 꼭 그렇지만은 않다는 것이다.

댈러스 소재 코메리카은행의 빌 애덤스 수석 이코노미스트는 “점도표에 제시된 의견이 향후 통화정책 결정에 반드시 그대로 반영되지는 않는다는 것이 중요하다”며 “모든 지역 연방준비은행(연은) 총재들이 점도표에 점을 찍지만, 이들 중 소수만이 FOMC 결정에 투표할 수 있다”고 설명했다. 이어 “FOMC 투표에 참여하는 연은 총재들은 금리 인하에 더 호의적인 경향이 있으며, 이는 투표권을 지닌 FOMC 위원 과반수가 아마도 연내 두 차례의 금리 인하가 적절하다고 생각한다는 것을 시사한다”고 강조했다.

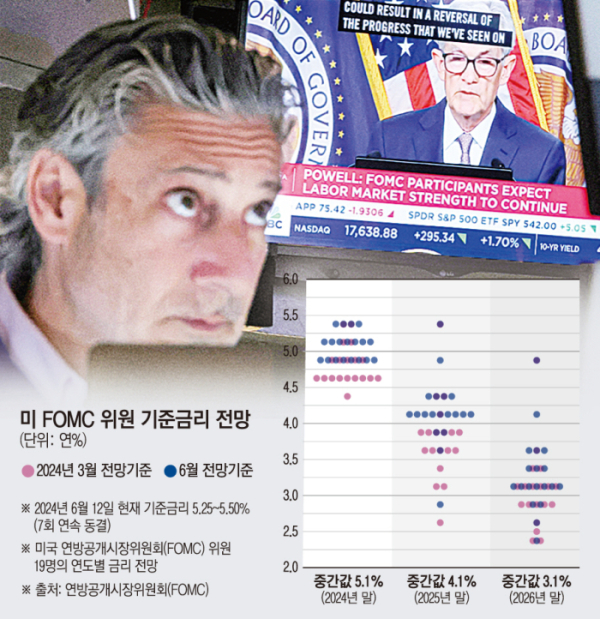

연준이 제시한 점도표가 연내 1회 금리 인하를 전망했지만, 구체적으로 살펴보면 다른 그림을 볼 수 있다. 19명의 FOMC 회의 참석자 가운데 가장 많은 8명이 연내 두 차례의 금리 인하를 전망했다. 올해 한 번의 금리 인하를 예측한 위원들은 7명, 아예 금리 인하가 없을 것으로 내다본 위원들은 4명이었다.

점도표 예상기간을 내년 말, 2026년 말로 연장해 시야를 넓히면 금리 인하 전망이 그다지 크게 후퇴하지 않았다는 분석도 제기됐다. 자산운용사 PGIM픽스드인컴의 톰 포셀리 수석 이코노미스트는 “내년 금리 인하 횟수 예측은 4회로 석 달 전보다 오히려 한 차례 더 늘어났다”며 “올해 무슨 일이 일어나는지보다 전체 금리 인하 사이클에서 무슨 일이 일어나는지가 더 중요하다”고 언급했다.

앤드루 호렌호스트 씨티그룹 이코노미스트는 “5월 CPI를 이해할 시간이 더 주어졌다면 좀 더 비둘기파적인 금리 전망이 나왔을 수도 있다”며 “다음에도 유사한 수치가 나오면 3개월 연속 인플레이션이 둔화하는 것이어서 연준이 9월 FOMC를 앞두고 금리 인하 가능성을 검토하게 될 수도 있다”고 주장했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)