소비자 고금리 대출 내몰릴 가능성 커져

영세 채무자의 연체 이자 부담을 줄여주겠다는 목적으로 오는 10월 시행 예정인 ‘개인채무자보호법’을 놓고 금융권에서 우려의 목소리가 나오고 있다. 취약차주 비중이 압도적인 대부업체들은 재산권 침해를 주장하고 있고 저축은행업권에서는 비용 증가와 채권 매각시장 침체 가능성을 지적한다. 금융사 부담이 소비자에게 전가하게 되면 채무자 보호 강화를 위해 제정된 법이 외려 금융소비자에게 피해를 줄 수 있다는 비판이 제기된다.

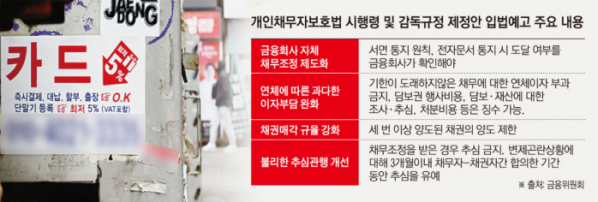

29일 금융당국 및 금융권에 따르면 저축은행, 대부업 등은 이달 말까지 개인채무자보호법 시행령 및 감독규정 제정안 입법예고와 관련한 업권의 의견을 금융위원회에 제출할 예정이다. 저축은행들이 이달 말까지 의견 초안을, 다음 달 2일까지 정식 의견서를 내면 저축은행중앙회는 의견을 취합해 금융위에 전달할 계획이다. 한국대부금융협회는 하위법규 제정에 대한 대부업권의 의견을 크게 4가지 정도로 정리해 전할 방침이다.

법 시행을 앞두고 ‘원활한 하위법규 제정을 위해 업권의 의견 초안을 조속히 제출해달라’는 금융위의 요청에 따른 조치다. 개인채무자보호법은 개인금융채권 연체 이후 관리와 과도한 추심으로부터 채무자 보호를 강화하기 위한 법안으로 올해 1월 국회 문턱을 넘었다.

이후 금융위는 이달 4일 해당 법의 시행령 및 감독규정 제정안에 대해 입법예고했다. 하위규정에서는 금융회사의 관행적, 반복적 채권 매각을 제한하고 추심을 유예, 금지하는 구체적인 기준을 정했다. 법은 다음 달 14일까지 입법예고 기간을 거쳐 10월 17일 시행된다.

대부업권에서는 해당 법 하위규정이 재산권을 침해한다는 지적이 나온다. 문제가 되는 부분은 ‘세 번 이상 양도된 채권’의 매각을 제한한 부분이다. 법은 채권양도 시 채무자 보호에 중대한 영향을 미칠 때에는 채권의 양도를 금지한다. 당국은 시행령을 통해 법률에서 규율한 ‘채무조정 중인 채권’ 외 3회 이상 반복적으로 매각됐던 채권 매각도 제한하기로 했다.

등록대부업자나 여신금융기관으로부터 대부계약에 따른 채권을 양도받아 이를 추심하는 것을 업으로 하는 채권추심 대부업체는 강력 반발한다. 업계 관계자는 “법이 시행되면 그 전에 세 번 이상 양도돼 넘어온 채권은 추심도, 매각도 하지 못하고 휴짓조각이 돼 버린다는 것”이라며 “적지 않은 규모인데 소급 적용이 되지 않도록 의견을 개진할 예정”이라고 설명했다. 금융감독원에 따르면 채권추심만을 사업 내용으로 하는 대부업체는 등록대부업체 1만716곳 중 834곳으로, 전체의 7.8% 수준이다.

연체이자 부과방식 등에 대한 구체적인 시행령이 늦게 나오다 보니 개별 대부업체들의 전산 시스템 도입에 준비 시간이 촉박하다는 지적도 있다. 개인채무자보호법 자체는 올해 1월에 제정됐지만, 구체적인 하위규정 내용은 8월에야 윤곽이 잡힐 예정이기 때문이다. 업권 관계자는 “입법예고 기간을 거치면서 구체적인 연체이자 부과방식이 달라질 수도 있다”며 “준비 기간이 3개월이 채 되지 않는 것이라 소규모 업체들은 부담이 크다”고 하소연했다.

저축은행업권에서도 운영상 부담이 커진다고 불만을 토로한다. 한 저축은행 관계자는 “기존 통지 의무가 발신주의에서 도달주의로 바뀌면서 이를 위한 인력, 비용이 증가할 것”이라면서 “(채권 매각 관련 규율 강화로) 부실채권 매각시장이 얼어붙으면 연체율이 오를 것”이라고 우려했다.

문제는 이같은 금융사의 부담이 소비자에게 전가될 수 있다는 점이다. 개인채무자보호법의 시행령 등 하위규정에서 정한 채권매각, 추심에 대한 제한이 금융사의 연체율 등 자산건전성 지표 악화에 영향을 줘 신용원가가 상승한다. 금융소비자는 기존보다 더 높은 금리로 대출받아야 하는 등의 상황에 놓일 수 있다.

금융당국은 개별 업권의 의견을 하위법령 제정에 참고해 금융시장에 혼란이 없도록 하겠다는 입장이다. 금융위 관계자는 “이달 9일에 전 금융권을 대상으로 열린 설명회를 통해 의견을 들어 (대부업권에서 부담을 느끼고 있음을) 인지하고 있다”며 “법 취지가 훼손되지 않는 선에서 영업이 지나치게 위축되는 부분이 있다면 이를 시행령에 반영할 것”이라고 답했다.

다만, 시행 유예 등은 이뤄지지 않을 가능성이 크다. 법이 국회를 통과하면 업계 전산 시스템 마련 등 실제 적용에 걸리는 시간을 고려해 1년 뒤 시행되는 경우가 많지만, 해당 법의 경우 ‘빠른 시행’에 대한 의견 일치가 이뤄져 시행이 9개월 뒤인 10월로 앞당겨졌기 때문이다. 금융권 관계자는 “경제가 어려운 상황에서 연체 후 채무자의 부담을 빠르게 덜어주기 위해서 시행 시기를 당긴 만큼 늦추기는 쉽지 않아 보인다”고 했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)