유진투자증권은 8일 하이브에 대해 4분기부터 주요 모멘텀이 집중됨에 따른 실적 성장이 이어질 수 있어 주가 반등을 기대한다고 말했다. 목표주가와 투자의견은 각각 29만 원, 매수로 유지했다.

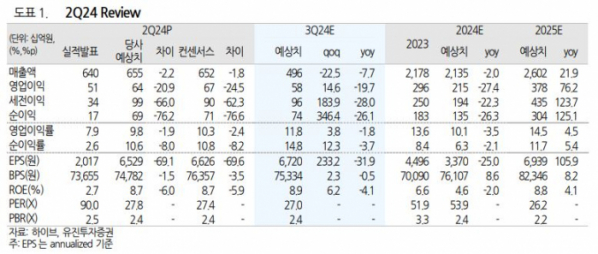

이현지 유진투자증권 연구원은 “2분기 매출액은 6,405억 원, 영업이익은 509억 원으로 시장 컨센서스를 하회했는데, 주요 아티스트 컴백으로 분기 최대 매출 기록했으나 게임 ‘별이 되어라2’ 관련 마케팅 비용 및 디어스·시프트 등 신사업 운영 비용 등으로 약 250억 원 가량이 반영되며 부진한 이익을 기록했다”고 설명했다.

이어 이 연구원은 “관련 비용은 2분기에 모두 반영되었으며, 하반기 출시될 게임의 경우 규모가 크지 않아 비용 발생은 제한적일 것으로 전망한다”면서 “4분기에는 위버스 구독형 멤버십 서비스가 런칭하는데, 기존의 멤버십과는 별도로 운영될 예정이며 아티스트 별로 다양한 가격과 서비스 제공을 통해 위버스 플랫폼의 수익화 본격화할 것으로 기대한다”고 말했다.

아울러 그는 “실적 추정치를 하향 조정했지만 밸류에이션 산정 시기를 위버스의 수익화, 방탄소년단 완전체 컴백에 따른 실적 성장이 예상되는 2025년으로 변경함에 따라 목표주가는 유지한다”면서 “아직은 시작 단계라 게임과의 시너지를 확인하는 과정이 필요하긴 하지만, 작년 6월부터 시작된 앨범 역성장 이슈는 어느 정도 안정화되고 있는 것으로 파악되며 4분기부터 주요 모멘텀 집중됨에 따른 실적 성장 이어지며 주가 반등을 기대한다”라고 했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)