2024년 상반기 저축은행 및 상호금융조합 영업실적

30일 금융감독원이 발표한 '상반기 저축은행 및 상호금융조합 영업실적(잠정)'에 따르면 올해 상반기 저축은행의 당기순손실은 3804억 원으로 전년동기(-965억 원) 대비 2839억 원 감소하며 적자 폭을 확대했다.

이는 차주의 채무상환능력 악화에 따른 연체 증가와 PF 사업성평가기준 개선 영향으로 인한 대손 비용 증가(4000억 원)에 따른 것이다.

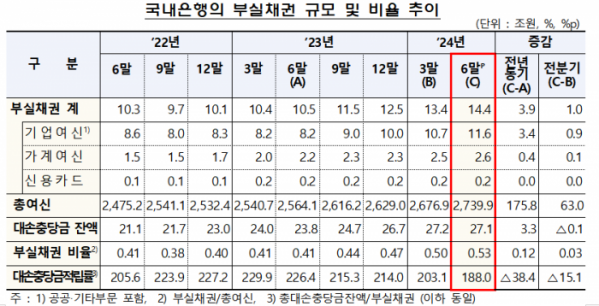

같은 기간 연체율은 8.36%로 전년 말(6.55%) 대비 1.81%포인트(p) 상승했다. 가계대출 연체율은 4.80%로 전년 말(5.01%) 대비 0.21%p 하락했지만, 기업대출은 11.92%로 전년 말(7.75%) 대비 3.77%p 올랐다.

고정이하여신비율은 11.52%로 전년 말(7.75%) 대비 3.77%p 상승했다. 감독 규정상 요적립액 대비 충당금적립률은 113.8%로 전년 말 수준을 유지했다. 모든 저축은행이 규제비율(100%)을 웃돌았다.

6월 말 BIS 기준 자기자본비율은 15.04%로 전년 말(14.35%) 대비 상승해 규제 비율보다 높은 수준을 유지했다. 적자 실현에도 자본확충으로 자기자본이 소폭 감소하고 위험가중자산은 크게 감소한 영향이다.

총자산은 120조1000억 원으로 전년 말(126조6000억 원) 대비 6조5000억 원 감소했다. 이는 영업실적 악화에 따른 보수적인 영업 전략으로 기업 대출 위주로 대출 자산이 감소했기 때문이다.

수신은 100조9000억 원으로 대출 감소 등의 영향으로 6조3000억 원 감소했다. 자기자본은 14조4000억 원으로 전년 말(14조7000억 원) 대비 3000억 원 줄었다.

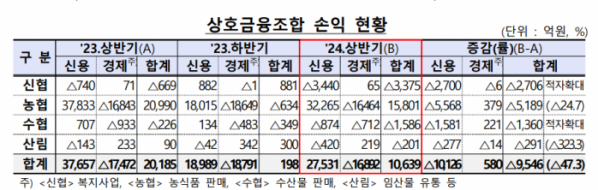

상호금융조합의 순이익은 1조639억 원으로 전년(2조185억 원) 대비 47.3%(9546억 원) 감소했다.

연체율은 4.38%로 전년 말(2.97%)대비 1.41%p 상승했다. 가계대출 연체율은 1.99%로 전년 말(1.53%) 대비 0.46%p 올랐고, 기업대출 연체율은 6.46%로 전년 말(4.31%) 대비 2.15%p 상승했다.

고정이하여신비율은 4.81%로 전년 말 3.41% 대비 1.40%p 높아졌다. 대손충당금적립률은 115.9%로 전년 말(128.7%)대비 12.8%p 하락했으나 요적립률(100%)을 여전히 상회했다. 순자본비율은 8.01%로 전년 말(8.13%) 대비 소폭 하락했으나 최소규제비율 대비 높은 수준 유지했다.

이에 대해 금감원은 감내 가능한 수준이라고 거듭 밝혔다. 저축은행과 상호금융조합의 상반기 순이익이 감소한 것은 PF 대출 예상 손실에 대비해 선제적으로 충당금을 적립한 영향이라는 것이다. 기업대출을 중심으로 한 연체율 상승세는 PF대출 연착륙 방안 등에 따른 건전성 관리 강화에 따른 것으로 다소 불가피한 측면이 있다고 분석했다.

박상원 부원장보는 28일 브리핑에서 "저축은행과 상호금융 업권 모두 실적 악화에도 자본확충으로 자본비율은 규제비율을 크게 웃도는 등 손실흡수 능력은 양호한 수준 유지했다"고 밝혔다.

이어 구조조정 과정에서 강제 인수합병 여부를 묻는 질문에 "인위적인 인수합병은 우려하지 않아도 되는 상황"이라면서 "자발적인 인수합병을 유도하는 방안은 당국에서 준비하고 있다"고 답했다.

최근 저축은행권의 수신 금리 경쟁에 대해서는 "일부 저축은행에서 저신용자에 대한 대출 영업을 다시 취급하면서 수신을 확보하기 위한 움직임으로 보고 있다. 유동성을 선제적으로 확보하려는 조치로, 현재 저축은행의 유동성 비율이 위험한 정도는 아니다"라고 말했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)