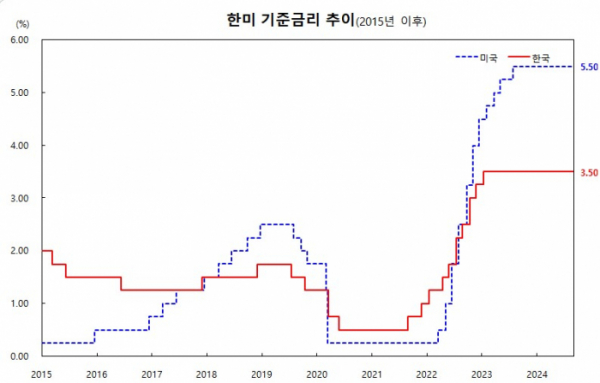

미국 연방준비제도(Fed·연준)는 17~18일(한국시각 19일 오전 3시) 공개시장위원회(FOMC)를 열고 정책금리 수준을 결정할 예정이다. 현재 미국의 정책금리는 5.25~5.50%다. 작년 5월부터 적용됐다. 이때부터 우리나라와 미국의 금리차 역전폭이 기존 1.75%포인트(p)에서 2.0%p로 확대됐다. 이번에 연준이 정책금리를 인하하면 1년 4개월 만에 한-미 금리차 역전폭이 축소된다.

시장의 관심은 연준이 베이비컷(0.25%p 인하), 빅컷(0.5%p 인하) 중 어떤 결정을 내리느냐에 쏠려 있다.

박상현·이승재 iM증권 연구원은 빅컷 기대감이 채권과 외환시장에 다르게 형성돼 있다고 분석했다. 연구팀은 “애매한 8월 고용지표에 따른 빅 컷 기대감이 국채 금리 하락세 재개와 더불어 장단기 금리 스프레드 역전 현상 해소로 나타나고 있다”며 “채권 시장 내에 미국 경기 침체 가능성을 높게 보고 있거나 침체가 아니더라도 미 연준이 빅 컷에 나설 수 있다는 기대감을 반영하고 있는 것으로 판단된다”고 진단했다.

이어 “반면 외환시장은 빅컷 되돌림 장세로 달러화지수가 반등했다”며 “달러화지수가 반등한 가운데 고용지표 발표를 전후로 급등하던 엔화가 약세 전환됐고 유로화 역시 동반 약세 현상을 보인다. 채권시장과 달리 외환시장은 빅컷 기대감이 상대적으로 약화된 것”이라고 부연했다.

연구팀은 “9월 FOMC회의 뚜껑을 열어 봐야겠지만 빅 컷 가능성을 열어두어야 한다는 입장”이라고 진단했다.

지난달 열린 금통위의 의사록을 보면 한 금통위원은 관련 부서에 “미국 금융시장의 가격변수들이 연준의 9월 금리인하를 완전히 반영하고 있다는 가정 하에 실제로 9월에 시장 예상대로 금리가 인하될 경우 금융여건이 추가적으로 완화될 것으로 보는지, 아니면 시장에 미치는 영향이 미미할 것으로 판단하는지”에 대해 질문했다.

이에 담당부서는 “연준의 정책결정문 등 새로운 정보가 반영되어 향후 금리경로에 대한 시장의 전망이 바뀌면서 가격변수가 추가로 영향받을 수 있다”며 “실증적으로도 시장의 예상대로 정책금리가 변경되더라도 FOMC 회의 당일 만기별 무이표채 수익률이 영향받는 것으로 분석된다”고 답했다.

한편, 연준의 정책금리 결정 발표 이후 기획재정부, 한국은행, 금융위원회, 금융감독원은 19일 오전에 거시경제금융회의를 열 예정이다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)