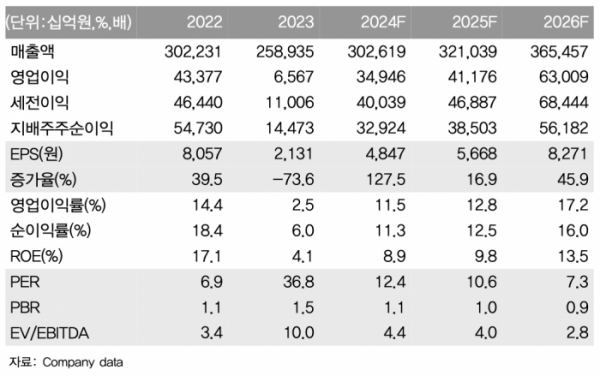

(출처=IBK투자증권)

IBK투자증권은 11일 삼성전자에 대해 ‘3분기 DS 예상 대비 부진’이라며 ‘매수’를 추천했다. 목표주가는 9만5000원을 유지했다.

김운호 IBK투자증권 연구원은 “삼성전자의 3분기 영업이익은 일회성 비용으로 성장세가 주춤하지만 일회성 비용을 제외하면 4분기까지 지속될 것으로 예상한다”고 전했다,

이어 “부진했던 NAND 수익성도 가격 반등으로 빠르게 정상화되어 가고 있는 것으로 판단하고, 영업이익이 개선되는 구간에 진입한 것으로 판단한다”며 “최근 주가는 실적 부진에 대한 우려를 지나치게 반영했다고 판단한다”고 덧붙였다,

삼성전자의 올 3분기 잠정 매출액은 2분기 대비 6.5% 증가한 79조 원을 기록할 것으로 내다봤다. 3분기 영업이익은 9조1000억 원을 기록할 거란 예측이다.

김 연구원은 “DS사업부가 부진한 데다 디램 출하 가격이 예상 대비 부진하고, 일회성 비용도 발생한 것으로 추정한다”며 “원·달러 환율도 부정적인 영향을 미친 것으로 분석한다”고 설명했다.

이어 "삼성전자의 3분기 DS사업부는 일회성 비용 집행이 예상과 가장 크게 벗어난 변수다. 출하 및 가격도 예상 대비 부진했다”며 “IT는 전반적 수요 약세, 제품 믹스 개선 부진 등이 원인으로 분석한다”고 덧붙였다.

그러면서 “제품믹스 개선 영향도 있지만 메모리 가격 하락에 따른 원가 절감으로 이익이 개선된 것으로 추정한다”고 강조했다;

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)