메리츠증권, 투자의견 ‘매수’ 유지…목표주가 3만8000원으로 하향

메리츠증권은 한화오션에 대해 생산 안정화를 위한 추가 비용이 발생할 가능성이 있다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 4만 원에서 3만8000원으로 하향 조정했다. 전 거래일 기준 종가는 2만8450원이다.

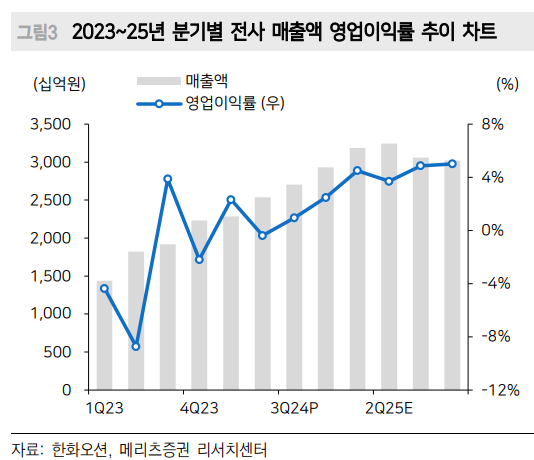

30일 배기연 메리츠증권 연구원은 “3분기 매출액은 2조7031억 원, 영업이익은 256억 원, 영업이익률 0.9%를 기록했다”며 “영업이익 컨센서스를 56.1% 하회했다”고 했다.

배 연구원은 “일회성 손익은 총 560억 원”이라며 “환율 하락으로 인한 해양부문 수주잔고의 손실 반영 410억 원, 외주비 인상으로 인한 70억 원의 비용, 지체상금(L/D) 반영 80억 원이 있다”고 했다.

그는 “비용 반영 우려가 3분기 실적에서 확인됐다”며 “한화오션은 실적 설명회에서 중대 재해, 파업 이슈 등의 조업일수 감소 요인 외에도 2021년, 2022년 파업 이슈가 올해 3분기 스케줄에 영향을 미쳤다고 소통했다”고 했다.

이어 “이를 반영해 생산 안정화를 위한 추가적인 비용 발생 가능성을 상정했다”며 “2025~2026년의 조선사업부와 해양사업부의 영업이익 전망치를 하향 조정했다”고 덧붙였다.

배 연구원은 “특수선 사업부의 실적 전망치는 반대로 상향 조정했다”며 “장보고III 배치(Batch)-II 2번함의 본격 공정을 시작했으며, 3번함의 후속 공사가 예정돼 있다”고 했다.

그는 “수주잔고의 추가 확대를 위해 한국형 차기 구축함(KDDX), 울산급 배치IV 수주를 추진 중”이라며 “폴란드·중동·호주·캐나다발(發) 군함 사업에 대해 2026~2028년 수주를 목표로 사전입찰(RFI), 제안요청서(RFP), 계약일에 대한 개괄적인 예상 스케줄을 공유했다”고 했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)