저평가된 우량주 발굴 장기보유

업종보다 ‘종목’선정에 중점

강·약세장서도 수익률 꾸준

펀드평가사 제로인에 따르면 20일 기준으로 이 펀드의 순자산액은 1조2406억원으로 주식형 펀드 중 유일하게 1조원을 넘고 있다. 동일 운용전략의 패밀리 운용규모는 1조6850억원으로 이 처럼 투자자들의 자금이 몰리는 이유는 안정된 운용으로 시장대비 지속적으로 고수익을 추구하고 있기 때문이다.

2007년부터 이 펀드를 운용하고 있는 박현준 한국투자신탁운용 팀장은 “2007년 초 강세장에서 전체 펀드 수익률 1~2등을 유지했으며 2009년 강세장에서도 시장대비 16.86%포인트 상회하는 우수한 성과를 거뒀다”고 설명했다. 또한 그는 “2008년 약세장에서도 시장대비 아웃포펌(시장 수익률 상회)해 꾸준히 좋은 수익률을 유지했다”고 덧붙였다.

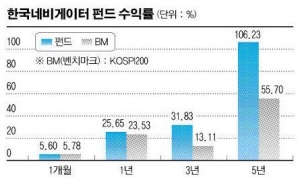

현재 이 펀드의 5년 수익률은 106.23%로 벤치마크로 삼고 있는 코스피200보다 50.53%포인트 초과하는 수익률을 기록해 좋은 성과를 거두고 있다. 3년 수익률도 31.11%로 코스피200보다 18.72%포인트 높은 수익률을 나타냈다. 다만 1년 수익률이 25.65%로 시장대비 2.12% 포인트 조금 높은 수익률을 나타냈지만 이는 외국인이 특정섹터에 집중했던 점을 감안하면 크게 우려할 사항은 아닌 것으로 분석된다.

이 같이 좋은 성과를 나타낼 수 있었던 것은 기업분석을 통해 업종보다는 종목 선정에 더 중점을 두고 운용했기 때문이다. 또한 실적 성장률이나 주당순이익(EPS) 성장률이 높을 것으로 기대되는 종목에 투자하며 우량주에 장기투자 해 저평가된 종목을 발굴 한 다음 장기 보유하는 전략인 바텀업 어프로치(Bottom Up Approach) 방식을 고수하고 있는 점도 주효했다.

박 팀장은 “현재 주식비중을 95% 이상 계속 유지하고 있다”며 “단기적 시장관심보다는 꾸준히 수익률을 올릴 수 있는 쪽으로 초점을 맞추고 있다”고 말했다. 또한 그는 “내년 종목별 차별화가 클 것으로 예상돼 특정업종보다는 종목 선정에 좀 더 집중할 예정이다”고 말했다.

투자 종목수는 50~70개 종목에 투자하고 있으며 매매 회전율은 저평가 우량종목에 대한 장기보유 관점에서 운용하고 있기 때문에 낮은 편이다.

박 팀장은 투자자들에게 “현재 지수가 많이 올라 있지만 단기적으로 시장을 보지 않는다면 좋은 성과를 거둘 수 있다”며 “장기적 관점에서 지수가 좋을 때 과도한 욕심을 내지 않고 지수가 안 좋더라도 너무 비관적으로 보지 않는 것이 중요하다”고 조언했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)