저금리 등 자금조달 시장 개선에 회사채 발행, 신용등급 AA+로 우수… 수요 몰릴 듯

1일 금융투자업계에 따르면 에쓰오일은 오는 25일 회사채 발행을 위한 기관 수요예측을 실시한다. 이 회사가 이번에 발행하는 회사채는 만기가 5년, 7년, 10년으로 나눠지며 5년물에 가장 많은 물량이 배정될 예정이다.

발행 주관은 신한금융투자가 맡는다. 에쓰오일은 회사채 발행을 통해 조달한 자금을 전액 울산공장 건설비로 투입할 계획이다.

이 회사가 신규 투자금을 회사채로 적극 조달하는 것은 우호적인 시장 환경 때문으로 풀이된다. 에쓰오일이 지난 4월 발행한 2300억 원 규모의 5년 만기 회사채의 금리는 1.93%였다. 이후 한국은행이 두 달 뒤 기준금리를 1.50%에서 1.25%로 0.25%포인트 내린 것을 고려하면 에쓰오일이 이번에 발행하는 회사채 금리는 더욱 낮아질 것으로 관측되고 있다.

신용등급도 안정적이다. 국내 신용평가사들은 에쓰오일이 대형 프로젝트를 진행해도 현 신용등급인 AA+를 유지할 것으로 내다보고 있다.

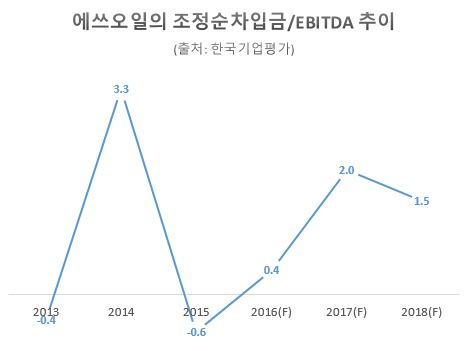

에쓰오일의 2013~2015년 평균 연결기준 상각 전 영업이익(EBITDA) 대비 조정순차입금은 -0.4배로 안정적이다. 대규모 투자가 진행되는 2017년에는 이 지표가 2.0배 수준으로 높아질 것으로 관측되지만 우수한 현금 창출능력을 바탕으로 이후 빠르게 감소할 전망이다. 에쓰오일의 올해 상반기 영업이익은 1조1347억 원으로 사상 최대 규모다. 같은 기간 영업이익률도 15.3%로 사상 최고치를 기록했다.

금융투자업계 관계자는 “에쓰오일은 회사채 시장에서 인기 있는 AA+ 신용등급을 가지고 있는데다 사업 전망도 긍정적이다"며 "이번 회사채 수요예측에도 3000억 원 이상이 몰릴 것"으로 내다봤다.

에쓰오일은 올해 4월 정제하고 남은 잔사유를 활용하기 위해 2018년까지 모두 4조8000억 원이 들어가는 신공장 건설 프로젝트(RUC&ODC 프로젝트)에 착수했다. 이 회사는 이 중 최대 2조1000억 원은 금융기관의 신디케이트론을 통해 조달한다. 나머지는 회사채 발행과 사내 유보금 등을 통해 충당할 계획이다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)