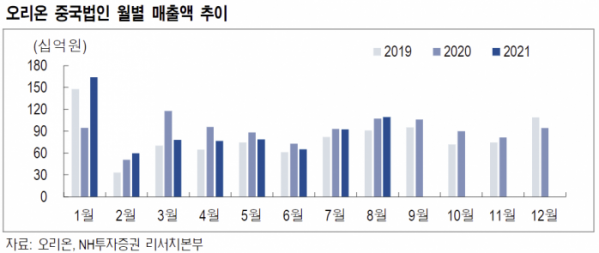

▲오리온 중국법인 월별 매출액 추이

NH투자증권은 15일 오리온에 대해 “가격 인상 효과로 하반기 이후 점진적 이익 스프레드 개선을 전망한다”면서 투자의견 ‘매수’, 목표주가는 17만5000원을 유지했다.

오리온의 8월 법인별 합산 매출액은 지난해 같은 기간보다 4.3% 오른 2098억 원, 영업이익은 15.5% 오른 402억 원을 기록했다. 중국 법인의 턴어라운드가 전체 실적 개선 견인한 것으로 풀이된다.

조미진 NH투자증권 연구원은 “상반기 부진의 원인으로 작용했던 중국 법인의 실적 회복과 함께 내년까지 이어지는 편안한 증익 국면이 시작됐다”며 “제조원가 상승 부담을 비용 절감 노력만으로 월 별로 해소시켜 왔다”고 말했다. 이어 “중국 법인은 TT채널 경소상 간접화 진행에 따른 인력 감축으로 고정비 부담이 축소됐다”고 덧붙였다.

그는 “매출 정상화와 가격 인상 효과가 맞물리며 3분기 이후 본격적 실적 반등을 예상한다”고 전했다.

조 연구원은 “현지에서 원재료를 조달하기 때문에 원재료 단가 상승 압박을 국내 업체들보다 먼저 경험한 만큼 곡물가격 하락 시에도 이익 스프레드 개선이 빠르게 나타날 것으로 본다”면서 “베트남 법인은 코로나 재확산 영향을 받고 있으나 직납 공급 전환 및 판매 채널 다각화로 경쟁 업체들 대비 영업 상황이 양호하다”고 설명했다.

또 그는 “러시아 법인도 전품목 가격 인상과 제품 확충을 통해 실적이 개선될 것으로 기대한다”고 말했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)