메리츠증권이 포스코에 대해 2분기 이후 본격적인 재평가가 이뤄질 가능성이 크다면서 적정 주가 45만 원을 유지했다. 투자 의견은 ‘매수’다.

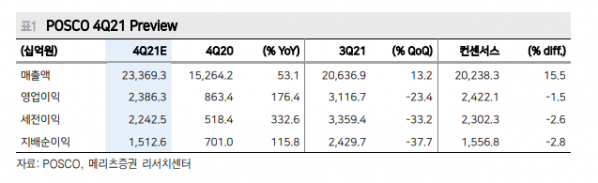

11일 문경원 연구원은 “(포스코의) 4분기 연결 영업이익은 2조3900억 원을 기록하며 컨센서스(2조4200억 원)에 부합할 전망”이라며 “별도 영업이익은 1조7100억 원을 기록하며 컨센서스(1조8200억 원)에 소폭 하회할 전망”이라고 봤다.

문 연구원은 “판가 상승세가 주춤한 가운데 급등한 유연탄 가격이 투입 원가에 반영되며 스프레드가 악화됐다”며 “화물연대 파업으로 인한 판매량 감소가 시장 예상 대비 감익 폭을 더 키운 것으로 보인다”고 분석했다. 그러면서 “1분기 판가 하락세가 본격화될 수 있으나 철광석 하락세가 투입원가에 인식되기 시작하면서 소폭의 증익이 가능할 전망”이라고 덧붙였다.

그는 “물적 분할을 통한 지주사 전환은 일반적으로 부정적으로 받아들여진다”면서도 “철강 사업 회사 비상장 체제에 대한 경영진의 강력한 의지, 주주총회를 앞두고 발표될 자사주 소각 등 주주가치 제고 정책을 고려해보면 최소한 중립적인 이슈라는 판단”이라고 했다.

문 연구원은 “중장기적으로 리튬, 니켈, 수소 등 신사업 가치가 재평가되는 계기가 될 수 있다”며 “분할을 전후로 공격적인 신사업 추진이 기대된다”고 했다. 이어 “중국의 부양책이 시장 기대치에 미치지 못하고 있다는 점, 춘절 및 올림픽 기간 내 철강 수요가 둔화될 수 있다는 점을 고려해보면 본격적인 재평가는 2분기 이후부터 이뤄질 가능성이 크다”고 부연했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)