미 국채 수익률 장단기 역전, 경기침체 신호

연준, 15~16일 FOMC서 기준금리 0.25%P 올릴 듯

골드만삭스 “미국 경기침체 확률 최대 35%”

연준은 오는 15~16일 열리는 연방공개시장위원회(FOMC)에서 기준금리를 0.25%포인트 인상할 것이 확실시된다.

제롬 파월 연준 의장은 이달 초 의회에 출석해 “이달 FOMC에서 기준금리를 높이는 게 적절할 것으로 예상한다”며 “0.25%포인트 인상을 제안하고 지지할 의사가 있다”고 말했다. 그는 “높은 인플레이션이 식량과 주택, 교통과 같은 필수품의 높은 비용을 감당할 수 없는 사람들에게 어려움을 가하고 있다는 걸 알고 있다”며 “인플레이션이 더 높아진다면 금리를 더 공격적으로 움직일 준비가 돼 있다”고 설명했다.

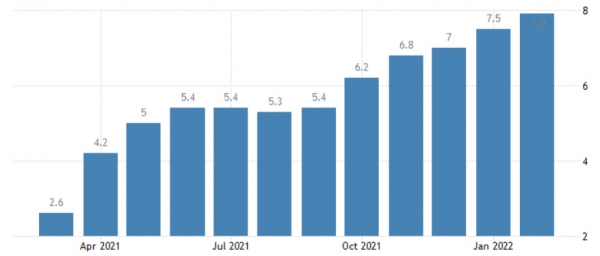

미국의 2월 소비자물가지수(CPI) 상승률은 7.9%를 기록했다. 시장 전망인 7.8%를 웃돌았을뿐더러 1982년 이후 40년 만에 가장 높게 올랐다. 연준에선 여전히 인플레이션이 올 한 해에 걸쳐 둔화할 것이라는 목소리가 지배적이지만, 이제 기준금리 인상을 시작해야 한다는 데는 이견이 없는 것으로 보인다.

네드데이비스리서치의 에드 클리솔드 수석 투자전략가는 “미국 경기를 침체에 빠뜨리는 세 가지 주요인은 장단기 금리 역전과 원자재 가격 충격, 그리고 연준의 긴축”이라며 “지금 당장 이 세 요인이 동시에 일어날 가능성이 있다”고 분석했다.

이 같은 이유로 골드만삭스는 올해 미국 경제성장률 전망치를 종전 2.0%에서 1.75%로 낮추고 내년 중 미국 경기 침체 확률을 최대 35%로 제시했다. 뉴욕증시 S&P500지수 예상치도 4900에서 4700으로 하향했다.

얀 하치우스 골드만삭스 이코노미스트는 “특히 저소득 가계에서 소득의 상당 부분을 식품과 가스에 지출해야 하는 만큼 원자재 가격 상승은 이들의 소비지출에 지장을 줄 것”이라며 “올해 1분기 국내총생산(GDP) 성장률은 종전 1%가 아닌 0.5%일 것으로 추정된다”고 설명했다.

영국과 캐나다 등 주요국들은 이미 금리 인상을 시작하고 본격적인 긴축에 들어갔다. 영국 중앙은행인 영란은행(BOE)은 지난해 12월과 지난달 금리를 인상했고 18일 예정된 통화정책 회의에서도 추가 인상이 전망된다.

유럽중앙은행(ECB) 역시 이틀 전 채권매입 종료 시점을 3분기로 앞당기면서 기준금리 인상을 위한 토대를 마련했다.

블룸버그는 “주요 지표가 잠재적인 경기 침체를 가리키면서 아직도 더 많은 혼란이 남았다는 불길한 징후가 나오고 있다”며 “올해 유럽 증시가 강세장으로 시작했지만, 이젠 오래전 일이 돼 대량 이탈이 본격화하고 있다”고 설명했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)