이베스트투자증권은 솔브레인에 대해 메모리 제조사의 재고 소진이 이루어지는 2분기 중반 이후부터는 매출 증가로 연결될 가능성이 크다고 전망했다. 이에 투자의견 매수와 목표주가 33만 원을 제시했다.

24일 남대종 이베스트투자증권 연구원은 “솔브레인은 반도체ㆍ디스플레이의 세정 및 식각 공정에 사용되는 에천트를 주력으로 생산하고 있다”며 “반도체 부분에서의 점유율은 85%에 육박한다”고 설명했다.

이어 “불산계 에천트(세정, 식각)는 삼성전자와 SK하이닉스 내 점유율이 70~90%에 이르며 인산계 에천트(고선택비식각)의 점유율은 90~100%로 압도적인 경쟁력을 확보하고 있다”고 평가했다.

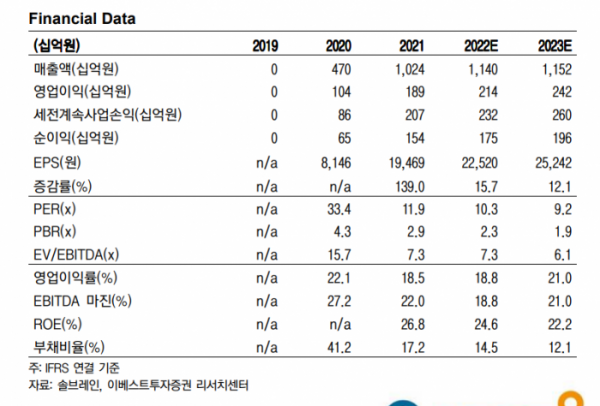

남대종 연구원은 “2022년 실적은 매출액 1조1000억 원, 영업이익 2142억 원으로 2021년 부진했던 이익 증가율을 만회할 것으로 예상한다”며 “2022년 1분기 실적은 매출액 2658억 원, 영업이익 490억 원으로 전분기 대비 개선될 것으로 예상하고 분기별 실적의 저점을 형성할 전망”이라고 분석했다.

남 연구원은 “일본의 키옥시아는 1월 말 라인 오염 사태, 3월 지진 영향으로 생산량이 급격히 축소될 것”이라며 “이에 대한 반대급부로 삼성전자와 SK하이닉스에 고객들의 NAND 주문이 몰려들 것"이라고 예상했다.

이어 “아직 이러한 영향이 솔브레인 주문 증가로 연결되고 있지 않지만, 메모리 제조사의 재고 소진이 이루어지는 2분기 중반 이후부터는 매출 증가로 연결될 가능성이 크다”고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)