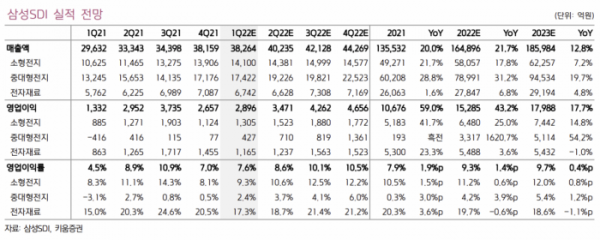

(출처=키움증권)

키움증권은 29일 삼성SDI에 대해 안정적인 실적 전망에도 조정 폭이 커 저평가 매력이 유효하다며 투자의견 ‘매수’를 유지했다. 다만 시장 밸류에이션(평가가치) 지표 하락을 반영해 목표주가는 기존 95만 원에서 80만 원으로 하향 조정했다.

김지산 키움증권 연구원은 “1분기 영업이익은 전년 대비 117% 증가한 2896억 원으로 추정한다”며 “우크라이나 사태로 인한 자동차전지의 일부 매출 차질이 있겠지만 원형전지가 전동공구용 중심으로 예상보다 선전하고, 우호적인 환율 여건이 뒷받침할 것”이라고 설명했다.

김 연구원은 “니켈 등 원소재 가격이 급등하면서 전지 사업의 수익성 악화 우려가 상존하지만 고객사들과 판가 연동 체계를 유지해 영향은 제한적일 것”이라면서도 “배터리 판가가 전기차 가격 상승으로 반영돼 수요가 위축될 우려는 배제할 수 없다”고 말했다.

그는 “양호한 실적 전망에도 불구하고 인플레이션과 자동차 생산 차질 우려, 경쟁사 상장에 따른 수급 이슈까지 더해져 주가 조정 폭이 컸다”며 “경쟁사 대비 상대적 저평가 매력이 유효하다”고 짚었다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)