글로벌 경기가 미궁속으로 빠져들고 있다. 미국의 소비자 물가는 지난달에도 예상보다 높았다. 미국의 9월 소비자물가지수(CPI)는 전년 동월보다 8.2% 상승했다. 인플레이션과 사투를 벌이고 있는 연방준비제도(Fed·연준)가 공격적인 금리 인상책을 지속할 가능성이 높아지면서 경기 침체 공포가 어느 때보다 높아졌다. 얼마 전 국제통화기금(IMF)도 내년 세계경제 성장률 전망치를 2.9%에서 2.7%로 0.2%포인트 내렸다.

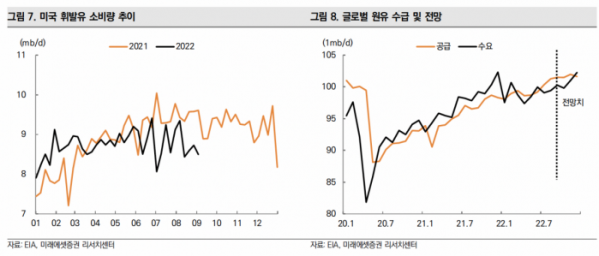

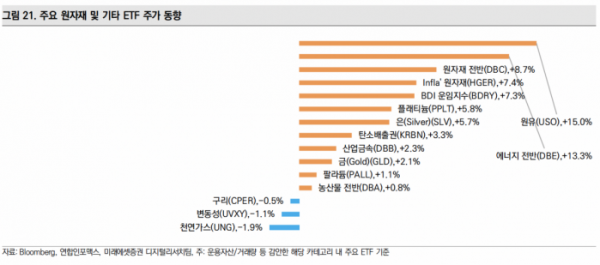

공격적 긴축으로 인한 경기 침체 우려 속에서도 원자재 시장은 오히려 강세를 이어갈 거란 전망이 나온다. 전 세계적인 경기 침체 우려가 원자재 수요 전망을 위협하고 있지만 ‘신냉전’ 양상에 따른 공급망 재편으로 타이트한 수급이 지속되고 있기 때문이다. 올해 초 러시아의 우크라이나 침공으로 시작된 신냉전 구도는 서방과 러시아·중국 간 대립으로 이어졌고, 최근 푸틴의 자존심으로 여겨지는 크림대교가 무너지면서 극에 달한 모습이다. 얼마전 석유수출국기구(OPEC)와 러시아 등 비(非)OPEC 주요 산유국들의 협의체인 OPEC+가 원유 생산량을 대규모로 줄이는데 합의하면서 유가의 추가 상승도 유력해졌다.

올겨울 에너지 대란 우려까지 커진 상태다. 러시아-우크라 전쟁의 여파로 난방용 에너지 시장의 불확실성이 지속되고 있다. 3년 연속 라니냐의 여파로 북반구 지역의 이상 저온도 예상된다. 시장 전문가들은 가스와 석탄을 대체하는 겨울철 석유 수요가 4분기 원자재 섹터의 여타 자산 대비 안정적인 성과를 견인할 가능성에 무게를 두고 있다. 상반기 35.8%의 수익률을 나타냈던 원자재 시장은 3분기 들어 에너지 섹터의 부진으로 -10.3%의 수익률로 하락했으나 재차 강세를 나타낼 가능성이 높아졌다.

김수한 미래에셋자산운용 ETF채널마케팅본부 본부장은 원자재 ETF를 통해 원자재 관련 상품에 투자할 것을 조언한다. 물가상승으로 금리가 빠르게 오르는 시기엔 전통적인 자산인 주식과 채권 투자에서 수익을 내기가 쉽지 않다. 이럴 때는 역발상으로 접근해보는 것이 도움이 된다는 설명이다.

김 본부장은 “물가상승을 피하기보다는 오히려 물가상승 수혜를 보는 자산에 적극적으로 투자하는 것”이라며 “원자재는 대표적인 인플레이션 수혜 자산”이라고 전했다.

대표적인 원자재 상품으로는 원유 ETF가 꼽힌다. 원유는 수요는 꾸준하지만 원유의 매장은 중동과 동유럽, 북미에 편중돼 있고 공급은 제한적이라 정치적·지정학적 리스크에 가장 많이 노출되는 자원이다. 최근 사우디아라비아를 필두로한 산유국들의 원유 감산 합의로 유가 상승 가능성이 유력해졌다.

대표적인 상품으로 ‘TIGER 원유선물Enhanced(H) ETF’와 ‘KODEX WTI원유선물(H) ETF’가 있다. 둘 다 WTI 원유 선물 가격을 추종하지만 ‘TIGER 원유선물Enhanced(H) ETF’는 선물 만기 시 다음 월물과의 차이에 따라 롤오버 비용을 완화하도록 지수를 개선한 것이 특징이다.

겨울철 난방 시즌을 앞둔 천연가스 석탄 등 난방용 에너지 대란이 금속 등 다른 원자재 가격 강세로 이어질 가능성이 점쳐진다. 전력비용이 크게 오르면 각국 제련소가 감산을 이어갈 수밖에 없고, 이는 산업금속 섹터의 하방경직성으로 이어질 수 있다는 예측이다.

금속 관련 상품으로는 산업용 대표 원자재인 구리, 니켈, 알루미늄 등에 투자하는 ETF가 대표적으로 꼽힌다.

김 본부장은 “산업용 금속은 건설, 장비, 인프라, 운송 등 산업 전반에 걸쳐 광범위하게 사용되기 때문에 글로벌 경기와 밀접하게 움직인다”며 “특히 중국의 생산 및 소비 비중이 높아 중국 경기와 산업 사이클에 크게 영향을 받는다”고 전했다.

대표적인 상품으로는 ‘TIGER 금속선물(H) ETF’가 있다. 이 ETF는 런던 금속선물시장(LME)에 상장된 산업 금속인 구리·알루미늄·니켈의 선물가격 움직임을 추종하는 ETF다. 구리, 알루미늄, 니켈이 편입돼 있어 산업용 금속에 한꺼번에 투자할 수 있다.

구리에 투자하는 ETF로는 ‘TIGER구리현물(H) ETF’와 ‘KODEX 구리선물(H) ETF’가 있다. ‘KODEX 구리선물(H) ETF’는 S&P GSCI North American Copper Index(TR) 선물을 추종하며 원·달러 환율에 대해 헤지를 하고 있는 상품이다. ‘TIGER 구리현물 (H) ETF’는 S&P GSCI Cash Copper Index를 추종하며 구리 실물투자 성과를 얻을 수 있다. 역시 원·달러 환율에 대해 헤지를 하고 있다.

다소 생소한 광물인 팔라듐에 투자하는 ‘KBSTAR 팔라듐선물(H) ETF’도 있다. 팔라듐은 주로 가솔린 차량 매연을 정화하는 촉매제의 필수 원료로 사용된다. 팔라듐 공급량의 40%가량을 러시아가 차지하고 있는 만큼 최근 지정학적 리스크로 팔라듐 가격이 급속히 상승하고 있다.

글로벌 유가 상승은 농산물 섹터 강세에도 영향을 미칠 것으로 점쳐진다. 고유가가 바이오 연료 수요를 확대하는 한편 높은 천연가스, 석탄가격이 비료 가격 상승도 동반할 가능성이 높아서다. 특히 최근 발생하는 여러 가지 기상이변은 농산물 작황에 큰 변수로 작용하며 생산량 예측을 더욱 어렵게 만들고 있다.

대표적인 농산물 ETF로 ‘ TIGER 농산물선물 Enhanced(H) ETF’, ‘KODEX 3대농산물선물(H) ETF’, ‘KODEX콩선물(H) ETF’가 있다. ‘TIGER 농산물선물Enhanced(H) ETF’는 S&P GSCI Agriculture Enhanced Index(ER) 지수를 추종한다. 주요 편입 농산물로는 옥수수 39.4%, 콩 24.6%, 밀 24.1%, 설탕 9.9% 등이다. 롤오버 비용 경감을 위해 각 농산물마다 정해진 스케줄에 따라 롤오버하는 것이 특징이다. ‘KODEX 3대농산물선물(H) ETF’는 S&P GSCI Grains Select Index ER 지수를 추종하며, 옥수수 43.06%, 콩 28.8%, 밀 28.2%가 포함된다. ‘KODEX콩선물(H) ETF’는 콩에 100% 투자된다.

전문가들은 원자재 시장 전망이 우호적임에도 원자재의 가격 변동성이 크다는 점에 유의해야 한다는 조언을 내놓는다. 원자재가 갖는 고유한 특성 때문에 높은 변동성을 가진 만큼 변동성 관리를 위해 집중 투자보다는 자산 배분 차원의 투자로 접근하는 것이 낫다는 설명이다.

원자재는 매장량의 지리적 편중이 큰 만큼 특정 자원의 수출입 통제로 자원의 무기화가 일어나기도 하고, 특히 에너지의 경우 국가별 정치 요인 등 외부 변수에 민감할 수밖에 없다. 또 농산물의 경우 계절적인 요인에 따라 작황이 크게 좌우된다. 전년도 재고, 경작지의 변화, 수확률에 민감할 수밖에 없다. 북반구와 남반구에 따라 파종과 수확 시기가 다르고 기후 여건도 달라 농산물의 작황을 예상하는 것은 쉽지 않다.

김 본부장은 “원자재에만 집중 투자하기보다 자산 배분 차원에서 포트폴리오의 일부로 투자하면 수익성은 높이면서 전체적인 포트폴리오의 변동성은 낮출 수 있다”며 “적립식으로 꾸준히 투자하다가 일정 목표 수익에 도달하면 수익을 실현하거나 비중을 낮춰 위험관리를 하는 것도 필요하다”고 전했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)