SK증권이 서진시스템에 대해 탈중국 기조 등으로 반등 가능성이 크다고 분석했다. 투자의견은 ‘매수’, 목표주가는 2만5500원을 유지했다.

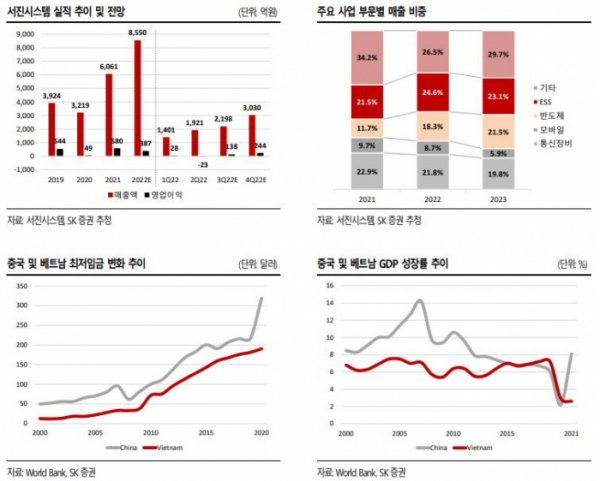

7일 나승두 SK증권 연구원은 “3분기 매출액은 2198억 원을 기록할 것으로 추정한다”며 “다시 한번 분기 사상 최고 매출을 갱신하는 흐름”이라고 전망했다.

나 연구원은 “이익률 추이가 다소 아쉽게 느껴질 수 있지만, 오히려 외형이 꾸준히 성장하고 있다는 점에 주목해야 한다”며 “베트남 최고의 위탁 생산 시설을 구축한 서진시스템을 찾는 글로벌 브랜드들이 증가하고 있고, 전 사업 부문이 공통으로 업황 회복 사이클 초기에 진입하면서 매출이 가장 먼저 반등하는 형태로 나타나고 있기 때문”이라고 분석했다.

그는 “코로나19 여파로 증가했던 물류비, 전기차 관련 부품들에 대해 발생한 추가 개발비, 분기 최고 매출 흐름을 이끌고 있는 직원 상여금 지급 등으로 이익률 개선이 다소 더뎌 보일 수 있다”면서도 “일반적으로 업황의 회복과 실적 개선이 다소 시차를 두고 이어진다는 점을 감안하면 이미 반등의 신호는 충분히 감지되고 있다는 판단”이라고 했다.

나 연구원은 “세계의 공장 역할을 하던 중국을 벗어나기 위한 글로벌 움직임은 더욱 가속화되고 있다”면서도 “탈중국 이후 뚜렷한 대안을 마련하기 어려운 글로벌 기업들 입장에서는 베트남과 서진시스템이 매력적인 대안으로 떠오르고 있고, 이는 서진시스템의 증가하는 거래처 숫자와 그들의 네임밸류에서 확인할 수 있다”고 했다.

이어 “전환 가능 주식 수를 모두 반영한 내년도 예상 주당순이익(EPS, 1260원) 대비 현재 주가는 주가수익비율(PER( 11배 수준에 불과하다는 점도 매력적”이라고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)