NH투자증권은 9일 셀트리온에 대해 램시마SC의 본격적인 공급으로 내년 매출총이익률(GPM)과 순이익 추정치를 상향 조정함에 따라 목표주가를 21만 원에서 24만 원으로 상향하고, 투자의견 '매수'를 유지한다고 밝혔다.

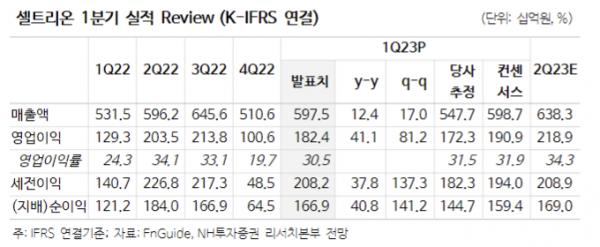

박병국 NH투자증권 연구원은 "연결 기준 1분기 매출액은 5975억 원, 영업이익 1824억 원으로 컨센서스에 부합하는 실적을 달성했다"며 "셀트리온헬스케어에서 매각한 미국법인이 재고자산 가격 대비 낮게 판매한 진단키트에 대해 600억 원 이상의 변동대가가 발생했고, 이는 동사의 영업손실로 처리됐다"고 설명했다.

박 연구원은 "키트 변동대가 제외 시 GPM은 54%로 키트 출시 전인 2021년 상반기로 회귀했다. 이는 이익률이 좋은 램시마SC 확대에 기인한다"며 "2분기 램시마SC 비중 감소가 가능하나, 유럽 램시마 점유율이 1분기 69%, 4분기 71%로 전망됨에 따라 연간 램시마SC 비중이 확대될 것"이라고 내다봤다.

이어 "IV 대비 약가 약 2배인 SC 대체는 매출, 이익의 핵심이며 시밀러 산업에서 약가 방어가 가능하다"며 "10월로 예상되는 미국 SC 승인 결정은 내년 이익에 매우 중요하다"고 강조했다.

이달 말에는 미국 유플라이마 승인 결정이 나올 예정이다.

박 연구원은 "완제 공정 위탁생산 사이트 내 이슈는 해결 완료됐다. 유연한 공급을 목표로 동사의 오창 공장에서 SC제형 완제 공정에 대해 미국 식품의약처(FDA)의 실사가 진행됐다"며 "이후 출시될 SC제형 시밀러 완제 생산은 오창 공장에서도 진행될 것으로 예상되며, 올해 내에 5개 제품을 추가 승인 신청할 예정"이라고 덧붙였다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)