한국금융硏 ‘2023년 금융동향과 2024년 전망 세미나’

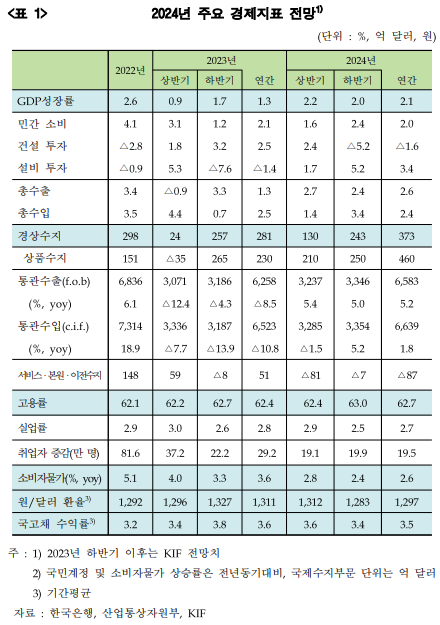

박춘성 거시경제연구실장은 6일 ‘2023년 금융동향과 2024년 전망 세미나’에서 “우리 경제는 올해 1.3%, 내년 2.1%로 완만하게 회복될 전망이다. 그동안 부진했던 세계교역 회복에 힘입어 수출 및 관련 설비투자를 중심으로 완만한 성장세를 보일 것”이라면서 “다만 세계수요 회복 등 성장의 핵심동력에 대한 불확실성과 고금리로 인한 하방위험은 유의할 필요가 있다”고 분석했다.

올해와 내년도의 GDP 항목별 증가율은 △민간소비 2.1%→2.0% △건설투자 2.5%→-1.6% △설비투자 -1.4%→3.4% △총수출 1.3%→2.6% △총수입 2.5%→2.4%를 각각 기록할 전망이다.

민간소비는 사회적 거리두기 해제로 인한 펜트업 효과가 감소하며 상승률이 소폭 둔화될 것으로 예측했다. 건설투자는 최근 수주, 허가, 착공 등 주요 선행지표의 악화에 따라 역성장할 것으로 전망했다.

설비투자는 2024년 IT기기 수요 회복, 반도체 수요 증가 등 투자 여건 개선에 따라 증가할 것으로 보인다. 총수출은 전반적인 세계교역 증가에 따라 개선될 전망이다.

고용률은 올해 62.4%에서 내년 62.7%로 상승하고 취업자 수 증가 폭은 올해 29만2000명에서 내년에는 19만5000명으로 감소할 것으로 내다봤다.

연간 소비자물가 상승률은 올해 3.6%에서 내년에는 2.6%로 낮아질 것으로 보인다. 내년 소비자물가는 경기 회복세 미약, 고금리 부담에 따른 수요 위축 등의 영향으로 점진적인 하락세를 보일 전망이다. 다만, 지정학적 위험 지속과 원자재 가격 불확실성, 인플레이션 기대심리 등으로 물가목표를 상회하는 수준을 이어갈 것으로 예측했다.

국고채 3년물의 연평균 금리는 올해 3.6%에서 내년에는 3.5%로 전망된다. 경상수지 흑자는 올해 281억 달러로 다소 축소된 후, 내년에는 373억 달러로 증가할 것으로 보인다.

내년 원ㆍ달러 평균환율은 올해 전망치인 1311원보다 낮은 1297원 수준을 예상했다.

박춘성 실장은 “내년 경제정책방향은 경기부양보다는 안정을 목표로, 시장기능을 통한 부채감축과 구조조정 등 건전성 확보를 우선시하는 것이 바람직하다”면서 “현재 대내외 여건하에서는 통화, 재정, 금융정책이 일관되게 확장하는 것보다는 디레버리징과 구조조정이 지속되는 거시환경을 유지하는 것이 현실적으로 가용하다”고 제언했다.

올해 금융시장은 하반기로 갈수록 대내외 리스크 요인들의 영향으로 상승 모멘텀 둔화할 것으로 봤다. 내년에도 국내 기업 실적 회복 확인 및 한·미 정책금리 인하 가시화 여부에 따라 완만하게 반등할 것으로 전망했다.

김남종 연구위원은 “내년 채권금리는 한·미 정책금리 인하 가시화에 따라 올해 대비 하락할 것으로 예상된다. 크레딧 시장의 등급 간 스프레드 격차 해소에는 상당한 시간이 소요될 전망”이라고 설명했다.

연구원은 부동산 프로젝트파이낸싱(PF)의 금융권 익스포저는 긴축기조 강화와 건설경기 둔화로 증가세가 정체되었으나, 저축은행 등 비은행권 중심으로 높은 리스크에 노출됐다고 설명했다.

업권별 리스크 수준 차이에 큰 영향을 미치는 전체 PF 대출 중 브릿지론 비중을 살펴보면, 저축은행 58%, 캐피탈사 39%, 증권사가 33% 수준이며, 비은행권의 경우 상대적으로 영세사업장 비중도 높다고 지적했다.

신용상 연구위원은 “향후 고금리 상황 및 부동산시장 정체 장기화의 경우 부실의 현재화 가능성이 확대될 전망”이라면서 “해외 부동산 투자의 경우 주요 투자국의 시장침체로 투자손실이 현재화되고 있고 향후 투자위축 및 손실규모 확대가 지속될 전망이나, 시장 전반의 리스크로의 확대 가능성은 낮은 것으로 보인다”고 평가했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)