신한투자증권이 배당 투자가 연말이면서 변동장세인 현재 우수한 투자법이라고 분석했다.

12일 노동길 신한투자증권 연구원은 “주식시장이 연말 밋밋한 모습을 보일 때 수익률을 제고할 방법은 배당 투자”라며 “올해 코스피 당기순이익은 전년 대비 20.9% 감소할 전망이고, 증권과 보험, 자동차, 기계 업종은 차별적으로 성장한 점은 고배당주 투자가 유효한 이유”라고 했다.

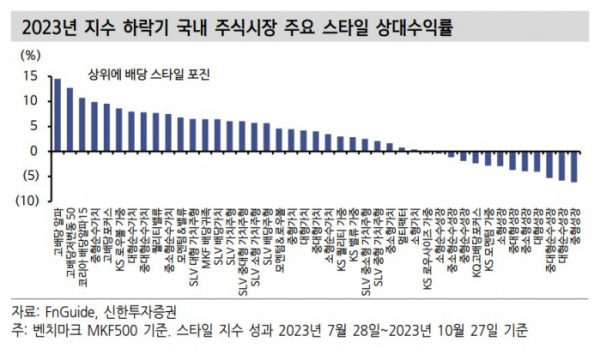

노 연구원은 “배당 투자는 최근 변동성 구간에서 우수한 대안이었다”며 “코로나19 이후 주식시장의 주요 하락을 2021년 6월~2022년 9월, 2023년 7월~10월로 구분할 수 있는데, 짧은 이익 듀레이션 덕에 배당주는 시장금리 상승 구간에서 덜 민감하게 반응했다”고 했다.

노 연구원은 “배당주는 연말 상대수익률 제고뿐만 아니라 할인율 부담에 따른 주가 변동성 도래 시 덜 민감하게 반응할 수 있다”며 “고배당주가 갖는 짧은 이익 듀레이션 때문에 금리 상승에 크게 휘둘리지 않는 특성 때문”이라고 했다.

그는 “배당주에 더해 저변동성(로우볼) 팩터도 두 차례 조정 국면에서 상대수익률 플러스를 기록했다”며 “적극적으로 위험을 줄이고 싶은 투자자라면 상대수익률 개선 관점에서 배당과 저변동성을 함께 고려한 투자전략을 검토할 만하다”고 했다.

노 연구원은 장기 수익률 관점에서는 지수와 종목 선택보다 배당 재투자 여부가 핵심이라고 했다. 스탠더드앤드푸어스(S&P)500은 1900년 당시를 100으로 환산했을 때 현재 7만4000포인트(p)지만, S&P500 총수익(TR) 지수는 배당 재투자 시 S&P500 대비 146배 수준이다.

그는 “배당 재투자는 실질 수익률 관점에서도 채권보다 나은 성과를 보였다”며 “주식은 인플레이션 시대에서 배당을 재투자했다는 가정 하에 훌륭한 헤지 수단으로 자리해 이번에도 크게 다르지 않을 것”이라고 했다.

노 연구원은 “배당 투자는 연말 배당수익 제고뿐만 아니라 상대수익률 관점에서 포트폴리오 보호 수단”이라며 “국내 주식시장 장기 투자자라면 배당 팩터 내에서도 총수익 지수에 주목할 만하다”고 했다.

그는 “2005년 이후 코스피 TR은 배당수익률 컨센서스를 고려했을 때 코스피와 누적 45.2%p 앞섰다”며 “투자 기간이 길어질수록 코스피와 코스피 TR 간 격차는 지속적으로 커질 전망”이라고 했다.

그는 “개인연금이나 퇴직연금으로 국내 주식시장에 접근하는 투자자라면 총수익 상품에 우선 주목해야 한다”며 “상장지수펀드(ETF)나 펀드를 통해 비교적 수월하게 접근할 수 있다”고 했다.

이어 “배당기준일 제도 변경을 통해 배당 투자 관련 불확실성은 추후 크게 경감할 수 있을 전망”이라고 덧붙였다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)