▲SK하이닉스 전경(사진=SK하이닉스)

상상인증권은 4일 SK하이닉스에 대해 높은 수율을 바탕으로 한 안정적인 물량 공급은 가격 협상력 확보 및 고객사 다변화 시기에도 경쟁사 대비 한발 앞설 수 있는 경쟁력이 될 것이라며 투자의견 '매수'를 유지하고 목표주가를 기존 24만 원에서 35만 원으로 45.8% 상향조정한다고 밝혔다. 현재까지 제시된 SK하이닉스 목표주가 중 처음으로 30만 원을 돌파한 액수다.

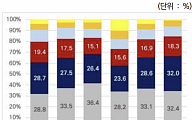

2분기 매출액과 영업이익은 16조7620억 원, 6조1780억 원으로 컨센서스(4조9892억 원)를 웃돌 전망이다. DRAM은 HBM 및 고용량모듈 생산 증가로 Bit 출하량이 14% 증가해 매출액 10조8000억 원, NAND는 eSSD/QLC eSSD 판매 증가로 전 분기 대비 143% 증가한 약 5조4000억 원이 예상된다.

정민규 상상인증권 연구원은 "투자 포인트로는 Set 수요 회복 부진은 공정 전환으로 생산능력이 제한되는 상황에서 고부가 제품 포트폴리오가 강한 동사에게 오히려 우호적일 수 있다"며 "경쟁사들의 HBM 양산 시작으로 HBM 매출액 점유율이 소폭 하락하더라도 안정화된 수율과 HBM 설계 역량 리더십을 기반으로 한 이익 점유율은 지속 상승할 것"으로 전망했다.

하반기에는 HBM3e 양산이 가속화하면서 실적 개선이 이어진다고 봤다. 독점 생산 중인 엔비디아향 HBM3 수요가 예상보다 견조하고, HBM3e 8단 양산 수율이 70% 이상으로 추정되기 때문이다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)