"한화에너지 활용한 승계 작업" 분석도

한화에너지가 ㈜한화 주식 1800억 원어치를 공개매수한다. 책임경영을 강화한다는 목적에서다. 재계에서는 삼형제가 지분 100%를 보유한 한화에너지를 통해 승계 작업이 본격화했다고 분석한다.

5일 금융감독원 전자공시시스템에 따르면 한화에너지는 이날부터 24일까지 한화 보통주 600만 주에 대한 공개매수에 돌입했다. 가격은 주당 3만 원으로, 매수 대금은 총 1800억 원 규모다. 한화에너지는 응모 주식 수가 목표치에 미달해도 주식을 전량 사들일 방침이다.

공개매수가 목표대로 진행되면 한화에너지의 한화 지분율은 9.70%에서 17.7%까지 높아진다. 한화에너지는 “㈜한화 지분 확대를 통해 한화그룹 전반의 지배구조 안정성과 투명성을 제고하고 대주주로서의 책임경영을 강화할 수 있게 된다. 또한 양사 간 사업적 시너지도 기대할 수 있다”고 설명했다.

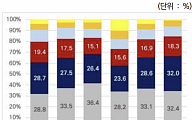

한화에너지는 삼형제 승계 작업의 핵심으로 꼽힌다. ㈜한화 지배구조를 살펴보면 지난해 말 기준 김승연 한화그룹 회장은 지분 22.65%로 최대주주다. 김동관 한화그룹 부회장(4.91%), 김동원 한화생명 사장(2.14%), 김동선 한화갤러리아 부사장(2.14%) 등 삼형제 지분은 아직 미미한 수준이다. 이번 공개매수로 한화에너지 지분율이 17%대까지 높아지면 김 회장에 이어 2대 주주가 된다.

삼형제가 한화에너지를 통해 한화그룹에 대한 지배력을 강화할 것이라는 전망이 나온다. 한화에너지는 김 부회장이 50%, 김 사장과 김 부사장이 각각 25%씩 들고 있다. 수천억 원에 달하는 상속세 부담을 줄이기 위해서라도 한화에너지를 활용할 필요가 있다.

한화그룹은 올해 들어 사업구조 개편을 본격화하며 삼형제의 승계 기반을 다지고 있다.

㈜한화의 건설 부문 내 해상풍력 사업과 글로벌 부문의 플랜트 사업을 한화오션에 넘기고, 모멘텀 부문을 물적 분할해 이차전지 장비 사업을 맡기로 했다. 기존에 영위하던 태양광 장비 사업은 한화솔루션에 양도한다.

또 한화에어로스페이스를 인적 분할해 반도체 장비와 인공지능(AI) 솔루션 사업을 영위하던 한화비전과 한화정밀기계를 떼어낸다. 이를 통해 김 부회장이 에너지·방산·조선 등 그룹의 주력 사업을 총괄하고, 김 부회장이 금융 계열, 김 부사장이 유통·로봇 사업을 맡는다는 구상이다.

한편 이날 ㈜한화는 이사회를 열고 구형 우선주를 매입해 상장 폐지 절차에 돌입하기로 했다. 시세조종 등 주가 급등락에 따른 소액주주의 피해를 막고, 최근 강화된 거래소의 우선주 퇴출 기준 강화에 따라 주주들의 손실 가능성을 낮추기 위해 이 같은 결정을 내렸다.

㈜한화는 8월 16일부터 9월 5일까지 구형 우선주 전부를 장외 매수 방식으로 사들이고, 소각 후 상장 폐지를 진행할 계획이다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)